INICIÁNDONOS EN CROWDLENDING: VIVENTOR

El mundo del crowdlending está ganando más adeptos cada día y nosotros no queríamos dejar pasar la oportunidad de probarlo. Consideramos que es una buena alternativa de inversión para un porcentaje relativamente bajo de nuestra cartera ya que nos permite invertir de manera rápida, automática y con altos retornos de rentabilidad.

Abrimos cuenta en Viventor.

¿QUÉ ES VIVENTOR?

Viventor es un marketplace de préstamos letón creado a finales de 2015 que trabaja siguiendo la filosofía del P2P (peer to peer).

Además de estar operativo en España, también funciona en países como Alemania, Francia y Rusia.

Dispone de un gran abanico de originadores (entidades que proporcionar préstamos a la plataforma) localizados en diferentes países proporcionando la posibilidad de diversificar y aportando unas rentabilidades que pueden llegar al 12%.

Lo que más nos interesa a parte del interés es la opción de invertir en préstamos con Buyback, es decir, garantía de recuperación del capital invertido, aunque el préstamo resulte fallido.

El crecimiento durante estos últimos 3 años ha sido impresionante, actualmente la plataforma cuenta con más de 5500 inversores y financia más de 80 M€

DARSE DE ALTA

El sistema para darse de alta es muy sencillo y se puede realizar totalmente online, el único inconveniente podría ser el idioma, ya que la plataforma no está traducida al castellano, pero siguiendo nuestras indicaciones podréis cumplimentar todos los campos necesarios sin ningún problema.

En esta primera ventana tendremos que rellenar los siguientes campos:

- Nombre (First name)

- Apellidos (Last name)

- Número de teléfono (Mobile phone)

- Contraseña (Password)

- Confirmar contraseña (Confirm password)

Tendremos que elegir si la cuenta que vamos a abrir es personal y privada (Private Account) o si por el contrario la abrimos a nombre de una empresa (Company Account)

Por último, hacemos click en los tres puntos (aceptar términos y condiciones, aceptar la política de Viventor y aceptar que Viventor procese tus datos personales)

En la segunda pantalla tendremos que seguir introduciendo más datos personales:

- Fecha de Nacimiento (Date of Birth) – Necesario ser mayor de 18 años.

- Sexo (Gender) – Hombre (Male) / Mujer (Female)

- DNI o Pasaporte (National ID Number)

- País de residencia (Country of Residence)

- Dirección (Address)

- Ciudad (City)

- Código postal (Postal code)

- País de residencia fiscal (Country of tax residence) – No obligatorio

- Numero fiscal de tu empleador (Taxpayer ID number) – No obligatorio

- Área de trabajo (Area of activity)

- Ocupación (Occupation)

En la última ventana se nos pedirá que subamos una fotografía de nuestro DNI o pasaporte por ambas caras y una factura de gas/electricidad o agua si la dirección proporcionada en el momento de dares de alta no coincidiera con la del DNI.

También se pide un certificado de residencia, pero no es obligatorio para que el alta se realice de manera satisfactoria.

Pulsamos UPLOAD VERIFICATION DOCUMENTS y subimos los documentos mencionados a la plataforma.

Lo único que quedaría seria realizar la primera transferencia bancaria a nuestra cuenta de Viventor. (a nosotros nos tardó 24h).

Con esto podremos acceder a nuestra cuenta, aunque no podremos operar con ella, ya que el proceso de verificación y alta suele llevar entre 24-48 horas.

EMPEZANDO A INVERTIR

Antes de nada, resaltar que Viventor no cobra ningún tipo de comisión, ni de gestión, mantenimiento, depósito o retirada.

Se puede invertir tanto de forma manual desde 10 euros por operación o de manera automática utilizando los criterios que fijemos en el programa Auto-Invest.

A continuación, vamos a comentar los parámetros a seleccionar a la hora de invertir de forma manual:

- Entidad de crédito (Loan Originator) – Diferentes proveedores que ofrecer créditos a la plataforma. Lo más recomendado es diversificar entre diferentes entidades para minimizar el riesgo.

- Tipo de préstamo (Loan Type) – A pesar de que la plataforma se especializa en créditos al consumo, existen 6 diferentes tipos a elegir:

- Préstamos hipotecarios (Mortgage-backed Loan) – Préstamos con garantía hipotecaria. Más seguros que los créditos al consumo al existir un bien que los avala.

- Préstamo personal (Consumer Loan) – Préstamo personal sin garantías adicionales.

- Descuento de facturas (Invoice Financing) – Crédito que se ofrece a cambio de derechos de cobro de facturas de la empresa prestataria.

- Préstamo a empresa (Business Loan) – Préstamo empresarial, habitualmente el riesgo es menor que un préstamo personal, aunque también da menor rentabilidad.

- Línea de crédito (Line of Credit) – Cantidad de efectivo disponible para que el prestatario vaya gastando según la necesite.

- Crédito por empeño (Pawnbroking Loan) – Préstamo a corto plazo asegurado con joyas o cualquier otro activo empeñado.

- Fecha de lanzamiento del préstamo (Date of Issue)

- Fecha finalización del préstamo (End Date)

- Tasa de interés (Interest Rate) – Los intereses van desde el 8% hasta el 12%. Tendremos que centrarnos en los que tengan intereses superiores al 10% y la opción de pago garantizado o Buyback.

- Plazo (Loan Term) – Número de meses que dura la operación (el número entre paréntesis son los meses que quedan). Importante tener los plazos en cuenta si se necesita liquidez.

- Importe crédito / Importe pendiente (Loan amount / Balance)

- LTV (Loan to Value) – Indicador utilizado en los préstamos con garantía que compara el importe del préstamo con el valor del activo presentado como garantía. A menor LTV, más segura es la operación.

- Garantía de Recompra (Buyback) – Si aparece un escudo negro dentro del botón amarillo “INVEST” quiere decir que el préstamo viene con Garantía de Recompra y nos devolverán capital e intereses en caso de que haya incidencias con el pago.

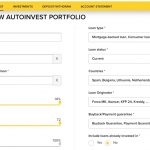

INVERTIR USANDO LA FUNCIÓN AUTOINVEST

Viventor dispone de una función auto invertir fácil, intuitiva y muy sencilla de configurar. A continuación, te mostramos como ponerla en marcha:

- Seleccionamos la pestaña AUTOINVEST.

- Nombre de nuestra cartera (Portfolio name) – Podemos configurar diferentes carteras, así que la ponderemos el nombre que queramos.

- Tamaño de la cartera (Portfolio Size) – Capital máximo que estará gestionado por en esta auto inversión.

- Cantidad máxima por operación (Maximum investment in one loan) – Cantidad máxima a invertir en cada operación.

- Interés (Interest rate) – Tasa de interés que deseamos para nuestras inversiones.

- Nº de meses para finalización (Remaining loan terms month) – Siempre que se necesite liquidez podemos venderlo en el mercado secundario.

- LTV (Loan to Value) – Comentado anteriormente.

- Tipo crédito (Loan type) – Podemos seleccionar los tipos de operaciones en las que queramos invertir. Recomendamos dejar todos seleccionados para maximizar la diversificación.

- Estado crédito (Loan status) – Seleccionamos los préstamos en los que vamos a invertir. Recomendamos dejar solo la opción current, es decir, préstamos que están al día de sus obligaciones de pago.

- Países (Countries) – Seleccionaremos los países en los que queremos invertir. Recomendamos dejar todos seleccionados para maximizar la diversificación.

- Entidad de crédito (Loan Originator) – Al igual que en los puntos anteriores, recomendamos mantener todos seleccionados para diversificar al máximo.

- Recompra / Pago garantizado (Buyback / Payment guarantee) – Aquí debemos especificar si deseamos invertir solo en préstamos con Buyback o Pago Garantizado o en cualquier tipo de préstamos. Será decisión de cada inversor, pero recomendamos escoger únicamente operaciones con garantía de recompra o pago garantizado.

- Incluir créditos en los que ya se ha invertido (Include loans already invested in) – No permite invertir en préstamos en los que ya hayamos invertido, recomendamos marcar no para aumentar la diversificación.

Para acabar, aceptaremos las condiciones y activaremos el Autoinvest pulsando en el botón amarillo.

INVERTIR EN EL MERCADO SECUNDARIO

Viventor también ofrece la posibilidad de invertir en un emocionante mercado secundario con una multitud de préstamos y oportunidades que explorar, con una oferta muchísimo más amplia que la del mercado primario.

El mercado secundario, nos proporciona la oportunidad de realizar trading de préstamos entre los usuarios, permitiéndonos aumentar la liquidez de nuestras inversiones, puesto que en cualquier momento podremos poner a la venta cualquiera de nuestros préstamos al precio que indiquemos y sin coste alguno.

GARANTÍAS DE INVERSIÓN

La plataforma ofrece la opción Buyback o Garantía de Recompra en muchas de las operaciones que publica, esta se activa automáticamente al cabo de 30, 60 o 90 días después del impago (según el originador que hayamos seleccionado) y devuelve tanto el capital invertido como los intereses debidos.

RIESGOS DE INVERSIÓN

Riesgo de impago de los préstamos por parte de los prestatarios

Uno de los principales riesgos de todas las plataformas P2P es el riesgo de impago por parte de los prestatarios, que puede derivar en retrasos y pérdida de intereses o capital.

Viventor trata de minimizar este riesgo de las siguientes formas:

- Selección de los de las entidades que publican las operaciones y préstamos (originadores), tratando de elegir aquellas que ofrezcan mejores garantías para que inviertan los usuarios.

- Exigencia para que cada originador guarde un mínimo de un 5% de cada préstamo que publica como auto-cartera, con el fin de alinear sus objetivos con los de los inversores.

- Posibilidad de garantía de recompra (Buyback) o pagos garantizados (Payment Guarantee) en la mayoría de los préstamos.

Riesgo de Quiebra de uno de los Originadores

Aunque no sea un caso muy común, tampoco es imposible que alguno de los originadores de crédito quiebre, en tal caso se verian afectadas las garantías de recompra correspondientes.

Por ese motivo, Viventor, realiza una serie de test y exige ciertos criterios de calidad a sus originadores.

FISCALIDAD

Este es un punto muy importante y que conviene tener claro, Viventor no practica retenciones sobre los intereses cobrados en la plataforma.

Todas las ganancias serán brutas, con lo que deberemos declarar y tributar por los beneficios en nuestra Declaración Anual de la Renta (actualmente al 19% hasta 6.000 euros).

CONCLUSIÓN

Viventor es la primera plataforma de crowdlending que probamos y la experiencia ha sido muy positiva.

Seguramente exploraremos más en profundidad las posibilidades de inversión que este mundo ofrece, ya que las rentabilidades son bastante interesantes.

Este tipo de inversión nos permite desahogarnos y volcar aquí nuestras emociones, es decir, podemos correr más riesgos, realizar múltiples movimientos e incluso negociar en el mercado secundario; con esto nos distraemos y evitamos que nuestras emociones se inmiscuyan en el grueso de nuestra cartera (acciones).

|

Ventajas |

Inconvenientes |

|

Variedad de originadores |

No esta traducida al castellano |

| Posibilidad de invertir con Buyback y pagos garantizados | Siempre existe algo de riesgo en este tipo de plataformas |

| Posibilidad de negociar en el mercado secundario | |

| Rentabilidades superiores al 10% | |

|

Posibilidad de usar la opción Autoinvest |

Muy buen análisis de la plataforma, gracias.

Cada vez hay más plataformas de crowdlending, sin duda se está poniendo cada vez más de moda, y a medida que pase el tiempo llegará a ser difícil elegir con cuál empezar.

Un saludo, Marc

Muchas gracias!.

La verdad es que estamos contentos con la experiencia y seguramente probaremos otras plataformas.

Gracias por pasarte y comentar.

Buenos días,

Interesante la inversión en crowdlending para diversificar activos y, por ejemplo, sacar un plus de rentabilidad al fondo de emergencias.

Me asalta la duda de que las rentabilidades superan el 10%, pero son rentabilidades anuales, trimestrales, mensuales?

Saludos aristócratas

Buenos días Barón,

Las rentabilidades son anuales y son brutas, pero al no existir ningún tipo de gasto por parte de la plataforma pasarían a considerarse netas.

Nos hemos decidido a probar con una pequeña cantidad (de momento) pero estamos muy contentos, con una buena diversificación, invirtiendo en prestamos con garantía puede ser un ingreso adicional a corto plazo muy interesante.

Además, nos mantiene la cabeza «distraída» de los bandazos de nuestra cartera de acciones evitando que las emociones nos jueguen malas pasadas.

Gracias por pasarte y comentar.