Como ya viene siendo habitual, al terminar el año volvemos a revisar la situación de nuestro «plan de jubilación particular» para analizar posibles desviaciones y poder tomar las acciones oportunas o incluso redefinir los objetivos si fuera necesario.

Recordar que el objetivo de nuestro plan no es lograr la independencia financiera (ojalá lo consigamos), pero seamos sinceros, sabemos que es muy difícil con un niño de 3 años y un recién nacido. Lo que nos proponemos es invertir nuestros ahorros de tal manera que nos proporcionen unas rentas crecientes con el paso del tiempo, que sean totalmente pasivas, que suplementen a la pensión de jubilación (si es que llegamos a cobrarla) y que nos ayuden a llevar un mejor nivel de vida.

El horizonte que visualizamos sigue siendo 2030, si todo sale según lo previsto tendríamos una cartera que rondaría los 430.000€ que nos aportarían 1.750€ netos al mes.

Aquí os dejamos nuestro plan actualizado:

EVOLUCIÓN DEL PLAN DE INVERSIÓN A LO LARGO DEL PERÍODO

La ejecución de este plan se basa en el ahorro y la reinversión al 100% de los dividendos cobrados, se ha dividido según la diversificación que nos gustaría tener por sectores, aunque podría variar dependiendo de las oportunidades que nos presente Mr. Market, y se ha incluido también nuestra posición en fondos indexados.

Para los ingresos por dividendos hemos supuesto en azul el incremento neto anual y en rojo el real obtenido:

En el 2020 no hemos conseguido la rentabilidad por dividendo marcada (3,7% vs 3,8%), principalmente porque la pandemia ha provocado recortes y cancelaciones de dividendos en algunos de nuestros valores, pero a pesar de eso la diferencia ha sido mínima, lo que nos indica que el plan es bastante realista y es capaz de soportar golpes tan duros como los de el pasado año.

DIVERSIFICACIÓN SEGÚN SECTOR

A lo largo del pasado año hemos realizado los siguientes movimientos:

- COMPRAS

- Basf AG (BAS)

- Ampliación Unibail Rodamco Westfield (URW)

- International Business Machines (IBM)

- Unilever PLC (ULVR)

- VENTAS

Incorporamos dos nuevos sectores a nuestra cartera (Químico y Tecnología) y reforzamos otros dos (REIT y Consumo Defensivo) aumentando la diversificación y disminuyendo nuestra exposición al sector Utilities, que ya baja del 20%, a pesar de que sigue siendo el más importante de la cartera de valores debido a la alta RpD que aporta. Tenemos un total de 14 sectores, de los cuales únicamente 4: Utilities, Telecomunicaciones, Consumo Defensivo y Salud se encuentran por encima del 10%.

No teníamos ningún objetivo especifico en este apartado, pero consideramos que tenemos una cartera equilibrada y seguiremos aprovechando las oportunidades que surjan para ir incorporando nuevos valores y sectores.

Objetivo 2021 – Seguir incrementando la diversificación por sectores, de tal manera que no haya mas de 3 sectores que superen el 10% y ningún por encima del 20%.

DIVERSIFICACIÓN SEGÚN PAÍS

Con las incorporaciones mencionadas anteriormente, nuestra cartera queda dividida de la siguiente manera:

En este punto nos habíamos marcado como objetivo incorporar un nuevo país a la cartera y hemos conseguido cumplir los objetivos marcados añadiendo Holanda. La exposición al IBEX ha bajado del 45% que era otro de los objetivos con los que iniciamos el año.

Objetivo 2021 – Introducir un nuevo país y bajar la exposición al Ibex por debajo del 35%

DIVERSIFICACIÓN SEGÚN MONEDA

En cuanto a la diversificación por divisa quedaríamos expuestos de la siguiente manera:

En este caso no hemos cumplido el objetivo de situar nuestra inversión en Euros por debajo del 55% y tampoco hemos añadido una nueva moneda. Mantenemos el objetivo del pasado año.

Objetivo 2021 – Introducir una nueva moneda y reducir la exposición al Euro por debajo del 55%.

SITUACIÓN ACTUAL vs. PLAN

Este año hemos ajustado mucho más nuestra inversión en valores, el escenario de incertidumbre y volatilidad no era el más propicio para ello, sin embargo, hemos seguido fieles a nuestras aportaciones a los fondos indexados. Nos quedamos unos 500€ por debajo del plan, que a largo plazo no lo consideramos un desvío importante.

DIVIDENDOS

Además de haber definido una RpD respecto al total de nuestra inversión, nos habíamos propuesto incrementar los dividendos netos un 20% y no lo hemos conseguido, nos hemos quedado en un 11.5%, que son 685€ más que en el 2019, haciendo un total de 6649.96€. En el siguiente gráfico podemos ver la distribución según valor:

Objetivo 2020 – Alcanzar un rentabilidad global de la cartera del 4.0% o superior y aumentar los ingresos netos por dividendos un 20%.

RENTABILIDADES VALORES

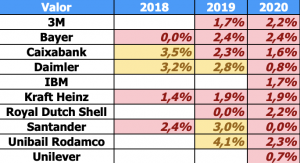

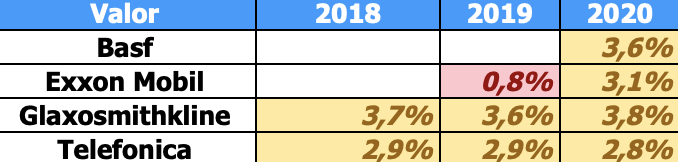

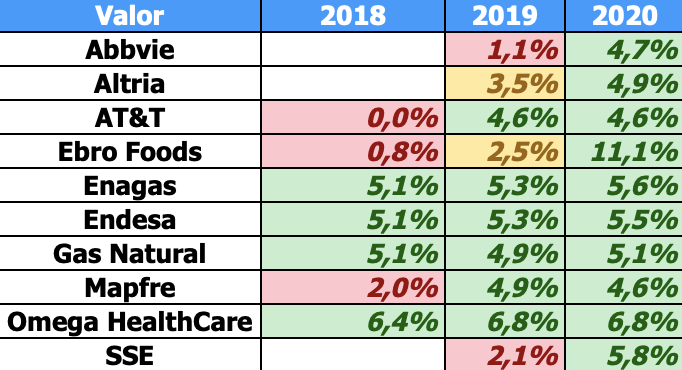

Como ya viendo siendo habitual, en los cierres mensuales realizamos un análisis de las rentabilidades brutas y netas de las acciones que componen nuestra cartera a lo largo de los años para poder valorar si la rentabilidad obtenida está en línea con nuestros objetivos o no y poder tomar acciones. Esta es la visión general de las rentabilidades netas de los últimos 3 años:

Hemos establecido tres niveles:

- Rentabilidad <2,5%

Tenemos 3 valores que pasan de naranja a rojo. En lo referente al Santander lo tenemos claro, tan pronto como podamos saldrá de nuestra cartera. Sin embargo, para Unibail y Daimler tenemos dudas. Al REIT le ha golpeado muy duramente el Covid y ha cancelado el segundo pago del dividendo del 2020, vamos a ver que hace este año ya que debería recuperar tan pronto como la vacuna vaya avanzando y las restricciones desaparezcan. La automovilística es muy cíclica y creemos que aun nos puede dar alguna alegría ya que lleva mucho tiempo con una tendencia alcista.

3M es un empresón con una RpD baja, no nos vamos a desprender de ella y Bayer la llevamos a buen precio, esta en el limite así que esperamos que pase a naranja a corto plazo.

- Rentabilidad >2,5% <4,5%

En esta franja de rentabilidades tenemos poco que comentar, la química alemana, a pesar de la doble retención, nos proporciona una rentabilidad interesante. La farmacéutica británica lleva 3 años muy estables (con ligeras variaciones debidas a la divisa) y el patito feo se lo lleva otro valor del Ibex. Al igual que en el caso del Santander, estaríamos encantados de poder soltarla, pero por lo menos en este caso su dividendo compensa un poco el disgusto.

- Rentabilidad >4,5%

En esta parte se encuentran nuestras «vacas lecheras» empresas que proporcionan a la cartera una rentabilidad neta superior al 4,5%.

Las Utilities (Endesa, Enagás y Gas Natural) con rentabilidades superiores al 5% los tres últimos años y el primer año completo de SSE alcanzando casi un 6%.

El REIT americano Omega HealthCare todos los años por encima del 6% y los dos últimos casi llegando al 7%.

A destacar el empujón de Ebro que con el dividendo extraordinario del pasado diciembre ha sobrepasado el 11% de rentabilidad.

Para terminar las otras tres empresas americanas (Abbvie, Altria y AT&T) cada una de un sector distinto que rozan el 5%.