Las opciones financieras son productos que se encuadran dentro de la categoría de derivados y que nos permite acceder al mercado de renta variable con unas características ligeramente diferentes a las acciones o fondos de inversión. Son bastante desconocidas para los inversores minoritarios, pero se usan con mucha frecuencia en los mercados financieros, ya sea para invertir como para cubrir posiciones, es decir, para controlar el riesgo de otra inversión.

Opciones financieras

Las opciones financieras son contratos de compra-venta de paquetes de acciones y hay 4 parámetros que debes conocer a la hora de hablar de opciones:

- Subyacente: Producto sobre el cual opera la opción. Existen múltiples opciones: puede ser un índice, una acción, un bono, materias primas… Ej: acciones Iberdrola.

- Vencimiento: Todas las opciones tienen una fecha de vencimiento. Las opciones tienen fecha de caducidad, no es como comprar una acción, que la podremos tener en cartera el tiempo que queramos. Ej: 10 julio 2016

- Strike: Precio de ejercicio. Es el precio al que se podría comprar o vender el subyacente en la fecha de vencimiento, en función de si el comprador de la opción la ejercita o no la ejercita. Ej: 14 euros

- Prima: Valor de la opción. Es el precio que paga el que la compra y el que recibe el que la vende. Ej: 1 euro

Por lo tanto, existen tres grados de libertad en un contrato de opciones: vencimiento, strike y tamaño. Si pudiéramos fijar libremente estas tres opciones, la variedad de contratos disponibles seria, pero en la realidad existen un número limitado de contratos estandarizando estos tres parámetros.

Utilizando una analogía, podríamos decir que las opciones son como seguros: garantizan al que lo suscribe, pagando la prima correspondiente, a realizar la transacción del número de acciones del contrato hasta la fecha de expiración. El comprador de la opción tiene el derecho a ejecutar el contrato si lo desea, mientras que el vendedor tiene la obligación de realizar la transacción a petición del comprador. Si al comprador no le resulta beneficioso ejecutar el contrato a vencimiento, este expirará sin efecto.

Tipos de opciones

Existen dos tipos de opciones financieras:

- Call – Opción de compra.

- Put – Opción de venta.

Así pues, dentro de las estrategias básicas para operar con opciones Call y Put hay 4 posibilidades:

Comprar CALL / Vender CALL / Comprar PUT / Vender PUT

Opción de compra (CALL): A cambio del pago de una prima inicial, el comprador tiene el derecho de comprar el subyacente a un precio determinado (strike) en una fecha concreta (vencimiento).

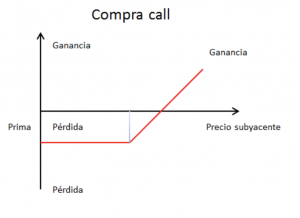

Al comprar una Call se entiende que vamos largos, es decir, estamos apostando a que el subyacente va a subir o cubriendo el riesgo de que suba. La máxima pérdida que podemos tener es el importe de la prima inicial; sin embargo, el beneficio es ilimitado.

Si en la fecha de vencimiento el precio del subyacente cotiza por debajo del strike, no nos interesará ejercer la opción y habremos perdido la prima. En cambio, si está por encima, nos interesaría ejercer la opción porque tenemos el derecho de comprar algo a un precio inferior al que está cotizando en el mercado.

Opción de Venta (Put): Permite al comprador ejecutar el derecho de compra (no la obligación) de vender en el futuro un subyacente al vendedor de la opción a un precio determinado (strike) en una fecha concreta (vencimiento).

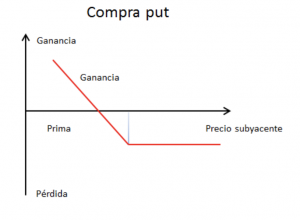

El comprador de una opción Put se beneficia de la opción si el subyacente baja, es decir, si al llegar la fecha de vencimiento la acción tiene un precio inferior al acordado.

La ejecución de la compra o venta de las acciones especificadas en el contrato se podrá hacer en cualquier momento hasta vencimiento en el caso de futuros americanos, que suelen ser los que se utilizan para acciones individuales. Por otro lado, las opciones de tipo europeo solo se pueden ejecutar en la fecha de vencimiento y son más características de índices como el S&P500 o el IBEX35.

Los tamaños de los contratos estándar suelen ser de 100 acciones, o de 1000 acciones en el caso de empresas que coticen en el Reino Unido.

Operativa con opciones

Las opciones Put y Call se pueden comprar o vender sin necesidad de tener el subyacente o haber comprado dicho contrato previamente, necesitamos un bróker online que nos permita operar con futuros.

En términos generales, para comprar una opción (tanto Call como Put) nos interesa una volatilidad lo más reducida posible, de forma que el precio de la prima sea el más bajo.

Sin embargo, cuando queremos vender es justamente al contrario. Nos interesaría hacerlo en momento de máxima volatilidad para que el precio de la prima sea el máximo.

Put

Una compra PUT es interesante si creo que las acciones del activo subyacente van a bajar. Conlleva el pago de una prima a cambio de tener el derecho de vender las acciones de dicho activo a un precio determinado.

Pongamos un ejemplo: Una empresa cotiza a 10€, y la Put de 100 acciones con strike 10€ cotiza con una prima de 1€. El comprador de la Put paga 1€ por acción (100€) por tener el derecho de vender la empresa a 10€ en el futuro y hasta el vencimiento. Para que la operación le resulte beneficiosa, el comprador necesitará que al vencimiento la cotización haya bajado de 9€ para vender sus 100 acciones a 10€ (1.000€ en total) menos la prima que pagó. El vendedor tiene la obligación de comprar las acciones al precio de strike a pesar de que la cotización haya bajado. En el caso de que la acción cotice por encima de 10€ al vencimiento, el comprador no querrá ejecutar la venta a 10€, por lo que el contrato expirará sin efecto.

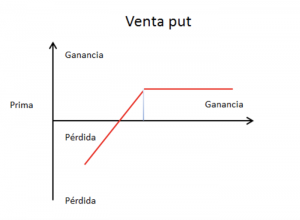

Por otro lado, una venta PUT resultaría interesante si creo que las acciones del activo subyacente van a subir. Conlleva el pago de una prima a cambio de tener el derecho de comprar las acciones de dicho activo a un precio determinado.

Call

Una compra Call es interesante si creo que las acciones del activo subyacente van a subir. Conlleva el pago de una prima a cambio de tener el derecho de vender las acciones de dicho activo a un precio determinado.

Analicémoslo con otro ejemplo: la misma empresa cotiza a 10€ y la prima de la Call es de 1€ por acción. El comprador ganará dinero si la acción sube del precio de strike más la prima que ha pagado, es decir 11€, puesto que podrá comprar en el futuro las acciones a 10€ y venderlas al precio que coticen. El vendedor estará obligado a entregar las acciones a 10€. Si la empresa cotiza por debajo de 10€, el comprador no querrá ejecutar la Call (comprar las acciones a 10€) y vencerá sin efecto.

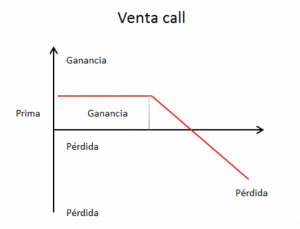

Por otro lado, una venta Call resultaría interesante si creo que las acciones del activo subyacente van a bajar. Conlleva el pago de una prima a cambio de tener el derecho de comprar las acciones de dicho activo a un precio determinado.

Lo podemos resumir de la siguiente manera:

- Si compramos una Call, ganaremos dinero si el mercado sube, al contrario que si la vendemos.

- Si compramos una Put, ganaremos dinero si el mercado baja, al contrario que si la vendemos.

Comprar acciones con opciones

Si queremos invertir en acciones de una empresa tenemos dos opciones, o bien adquirir directamente las acciones, o intentar la compra a través de las opciones.

La estrategia que se utiliza es la venta de puts descubiertas, también conocida como naked puts. En este caso, vendemos una put y esperamos a vencimiento.

Veámoslo con un ejemplo:

Yo quiero comprar acciones de Iberdrola, que cotizan a 10€ por acción y quiero 100 acciones.

- Puedo comprarlas directamente a precio mercado, y me costarían 1.000€ (100 x 10€).

- Podría vender una opción put con strike 8,5€ y con una prima de 0,5€ y vencimiento diciembre 2021. Recibiremos por la prima, 50€ en total (100 x 0,5€).

Cuando llegue diciembre 2021:

- Hipótesis 1: La acción está más cara (ejemplo, precio de Iberdrola a 11€)

Nos quedamos la prima y volvemos a repetir la operación, de forma que cada vez que nos quedamos la prima vamos rebajando el precio de entrada. Por contra, no recibimos los dividendos que recibiríamos si tuviéramos la acción.

- Hipótesis 2: La acción vale menos (por ejemplo, precio de Iberdrola a 7€)

Se nos asignan las 100 acciones de Iberdrola y pagamos por ellas 850€ (8,5€ x 100), en lugar de pagar 1.000€ que hubiéramos pagado de comprar las acciones al contado.

Además, habría que restar a ese precio la prima cobrada (50€), por tanto hemos rebajado el precio a 800€ respecto a los 1.000€ que hubiéramos pagado de comprar a precios de hoy.

- Hipótesis 3: La acción vale 0

Perderíamos esos 800€. Si hubiéramos comprado al contado, habríamos perdido 1.000€.

Es importante aclarar que hay que disponer los fondos para la compra de las acciones a vencimiento; no estamos trabajando con apalancamiento.

Vender acciones con opciones

En este caso seguiremos la estrategia llamada covered call, que consiste en vender opciones de compra sobre acciones que tenemos en cartera, a un precio superior al actual y cobrando una prima por ello.

Continuando con el ejemplo anterior, si tengo 100 acciones de Iberdrola que hoy cotiza a 10€, puedo:

- Vender las acciones a precio mercado, e ingresaría 1.000€ (100 x 10€).

- Podría vender una opción call con strike 12€, con una prima de 0,5€ y vencimiento diciembre 2021. Recibiremos por la prima 50€ en total (100 x 0,5).

Cuando llegue diciembre 2021:

- Hipótesis 1: La acción está más cara (ejemplo, precio de Iberdrola a 14€)

Vendemos las acciones por 12€, por tanto ingresamos 1.200€ más los 50€ de la prima. Hemos perdido un beneficio potencial de 150€, porque ahora podría vender por 1.400€.

- Hipótesis 2: La acción vale lo mismo o menos (ejemplo, precio de Iberdrola a 10€)

No se venden las acciones y nos quedamos la prima de 50€. Podemos repetir la operación, y de esta forma vamos rebajando el precio medio de compra de nuestras acciones.

Estrategia en la venta de Puts

La estrategia de venta de puts resulta muy interesante para el inversor particular ya que si se ejecuta la orden nos permitirá comprar las acciones que nos interesan a un precio inferior al de mercado, y de no ejecutarse nos llevaremos la prima, pudiendo repetir la operación tantas veces como deseemos. Pero antes de lanzarnos, hay una serie de aspectos a tener muy en cuenta:

La venta de puts es una operación apalancada

Significa que estamos utilizando deuda para invertir, debido al compromiso adquirido de comprar las acciones al precio de strike. Lo ideal es tener ese dinero disponible hasta que el compromiso desaparezca, debemos, por lo tanto, bloquear parte de nuestro capital para realizar estas operaciones.

La empresa nos debe resultar interesante

Uno de los escenarios es quedarnos las acciones, por lo tanto, lo primero es decidir si la empresa es interesante para nuestra cartera ya que si únicamente lo hemos hecho por la prima nos podemos encontrar siendo accionistas de una empresa que nunca hubiéramos querido poseer.

No somos accionistas, y por lo tanto no recibiremos dividendos

Mientras la put vendida esté en nuestra cartera, no seremos realmente accionistas. No podremos asistir a juntas de accionistas ni votar las resoluciones y tampoco cobraremos los dividendos que la empresa reparta.