Teniendo en cuenta la situación actual del mercado de valores y la delicada situación económica que ha dejado la pandemia, son varios los argumentos que podrían justificar la inversión en oro:

- Activo que aporta una buena diversificación a una cartera, puesto que tiene una baja correlación con otros activos.

- Es un activo refugio por excelencia, ya que en momentos de incertidumbre o inestabilidad económica suele comportarse positivamente.

- Suele servir de protección en periodos inflacionistas. Históricamente el precio del oro se ha comportado de forma inversa a la evolución de los tipos de interés. Cuando los tipos de interés están muy bajos, las autoridades monetarias inyectan liquidez para estimular el crecimiento económico y uno de los riesgos que se crea es la posible generación de inflación, por ese motivo algunos inversores intentan amortiguar comprando oro.

Invertir en oro

Seguramente lo primero que se nos viene a la mente cuando pensamos en invertir en oro sea la imagen de un lingote, pero invertir directamente en el metal es más complicado de lo que parece, traen asociadas otras dificultades como la custodia física y el importante desembolso económico que puede que no esté al alcance de todos los bolsillos.

A continuación, te contamos sobre otras alternativas:

- Fondos de Inversión

Esta alternativa permite diversificar la inversión a partir de cantidades pequeñas, sin olvidarnos de la posibilidad de traspasar de un fondo a otro sin tributar fiscalmente por ello (únicamente habrá que declarar las plusvalías o minusvalías de la operación cuando se venda el fondo).

Los fondos suelen invertir en empresas de todo el mundo involucradas en el proceso de extracción de minerales preciosos como el oro o los diamantes, no directamente en lingotes, por lo que, a pesar de que su correlación con el precio del oro es muy alta, no equivale a comprar la materia prima.

- Certificados

Los certificados son instrumentos que cotizan en bolsa y replican la evolución del precio del oro. No poseen fecha de vencimiento, son líquidos (se pueden vender en cualquier momento) y están cubiertos contra el riesgo divisa.

- ETFs

Los ETFs (Exchange Traded Fund) son fondos cotizados, utilizan el oro como subyacente, replicando su comportamiento. La ventaja de esta forma de invertir, respecto a los fondos de inversión, es que puede hacerse en cualquier momento de la sesión bursátil, conociéndose en todo momento su precio. La desventaja es que tributan del mismo modo que las acciones y no podremos traspasar de un fondo a otro sin tributar.

- Warrants

También es posible especular al alza o a la baja sobre la cotización del oro mediante Warrants.

Existen Warrants y Turbo Warrants sobre el oro, tanto en su modalidad call como put, permitiendo todos ellos operar con apalancamiento.

- CFDs

Son contratos por diferencias que también permiten posicionarse en el oro. Utilizan apalancamiento, con lo que eleva el riesgo de la inversión.

Invertir en otros metales preciosos

El metal dorado es, con mucha diferencia, el activo sobre el que más se invierte, pero también es cierto que salvando la joyería, no tiene aplicaciones más allá de la propia inversión: en tiempos de incertidumbre se compra oro y en momentos en los que se espera un repunte de la inflación, también.

Es interesante recordar que el oro, no está siendo la mejor inversión del sector. En el año 2019, el metal amarillo se ha revalorizado un 19% mientras que el paladio lo ha hecho un 51%, cotizando además a un precio mucho más alto, los 2.000 dólares.

Los metales dorados blancos tienen aplicaciones industriales que impactan directamente en su precio. A mayores, los platinos (platino, paladio y rodio) son más escasos que el oro y su producción se concentra principalmente en Rusia, Suráfrica y Estados Unidos.

El platino, conocido como el oro blanco, tiene su principal comprador en la industria automovilística (35% de la producción), ya que es indispensable en los catalizadores de los coches de combustión por sus propiedades anticorrosión.

El rodio, otro metal precioso escaso, es también muy demandado por la industria. En 2020 su precio rondaba los 8.000 dólares en y ofrece una revalorización muy superior al del resto de los metales preciosos.

Su producción es complicada, tanto en Sudáfrica, que es el primer productor mundial, como en Rusia, y es por ese motivo que no se puede comprar rodio porque lo poco que hay, la industria automovilística se lo queda prácticamente al completo. Tanto es así que no hay ETF sobre el rodio, porque no es posible comprar lingotes que los respalden. Y tampoco hay mercado fuera de la industria, porque toda la producción está vendida de antemano.

Invertir en metales básicos

A continuación, vamos a explicar las características de los distintos mercados de algunos metales básicos, incluyendo un análisis fundamental sobre el metal, donde se indican los principales elementos a tener en cuenta para la determinación de su precio.

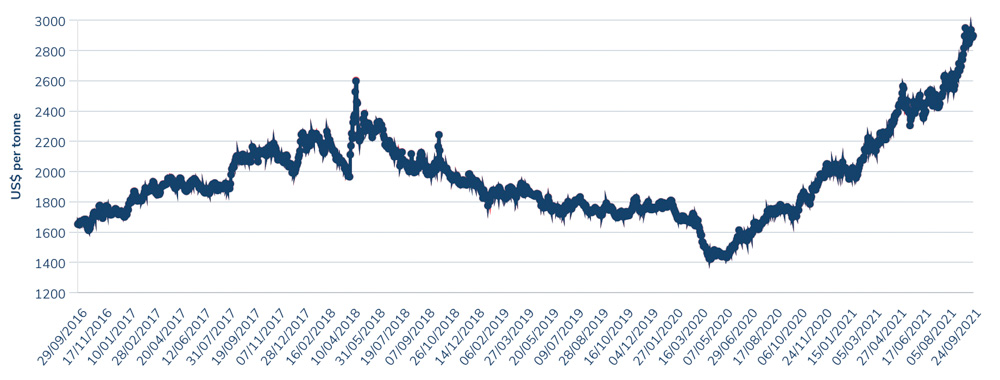

Invertir en aluminio

El aluminio es uno de los materiales más importantes a nivel industrial gracias a su variedad, cantidad y bajo coste. Se utiliza en la fabricación de piezas industriales para vehículos, construcción y consumibles como latas y tetrabriks.

La correlación de este material con los sectores de consumo, construcción y automoción es alta y por tanto cualquier evento que afecte a estos sectores tendrá un impacto significativo en su precio.

China es el mayor productor a nivel mundial, superando el 56% del total en 2019, le siguen India con un 5,7% y Rusia con 5,6%.

En 2019 la producción total alcanzó los 64 millones de toneladas, mientras que la demanda de fue de aproximadamente 63 millones de toneladas. Se espera que la demanda en 2021 alcance los 64,5 millones y continúe creciendo en los próximos años.

A partir de 2025 se estima que el escenario comenzará a ser deficitario debido al crecimiento de la demanda por parte del sector de la construcción y el automovilístico (el aluminio está sustituyendo al acero); lo que podría aumentar su precio.

| Año | Rendimiento |

| 2020 | 9,92% |

| 2019 | – 3,69% |

| 2018 | – 16,62% |

| 2017 | 30,82% |

| 2016 | 13,71% |

Otra forma de invertir es hacerlo a través de empresas que operan en el sector del metal en el que estamos interesados, como por ejemplo Aluminium Bahrain (ALBH), Aluar Aluminio Argentino (ALUA) o Alumil Aluminium Industry SA (ALMI)

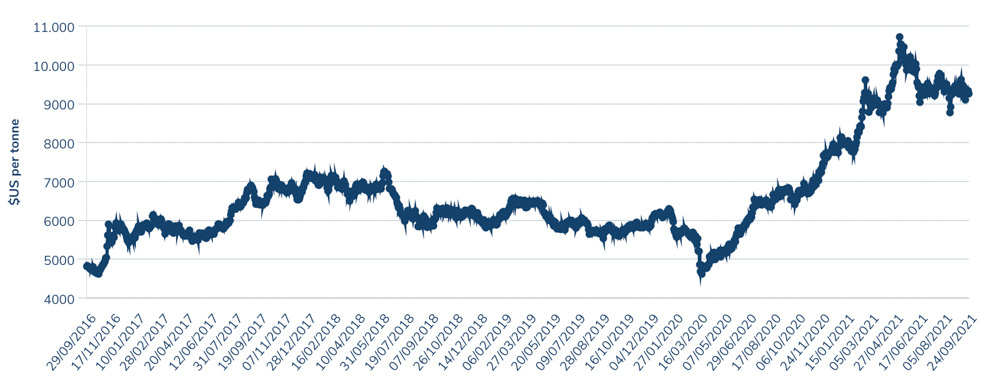

Invertir en cobre

El cobre se caracteriza por ser uno de los mejores conductores de la electricidad. Esta característica, unida a su ductilidad y maleabilidad lo ha llevado a que sea el material más utilizado en la fabricación de cables eléctricos y otros componentes electrónicos.

La demanda viene condicionada de la evolución de los sectores como: construcción, consumo general, maquinaria industrial, transporte e infraestructura eléctrica. Por lo tanto, cualquier acontecimiento que afecte a estos sectores a nivel mundial, tendrá un efecto directo en el precio del cobre.

En términos de producción, se calcula que en 2019 se produjeron alrededor de 23,5 millones de toneladas, siendo Chile el principal productor mundial con 5,6 millones, seguido por Perú con 2,4 millones y China con 1,6 millones. La demanda de cobre para ese mismo año fue cercana a los 24 millones de toneladas métricas, siendo China el principal consumidor de este material.

La perspectiva de cara al futuro es incierta ya que se desconoce cuál será la evolución de los principales sectores demandantes de cobre afectados por el coronavirus.

| Año | Rendimiento |

| 2020 | 25,03 % |

| 2019 | 5,73 % |

| 2018 | – 21,27 % |

| 2017 | 38,82 % |

| 2016 | 16,00 % |

En el gráfico inferior, se muestra la evolución mensual del precio del cobre medido en dólares. En él se puede observar que el precio de este material se ha disparado desde marzo de 2020, pasando de 5.000 $ por tonelada a 10.000.

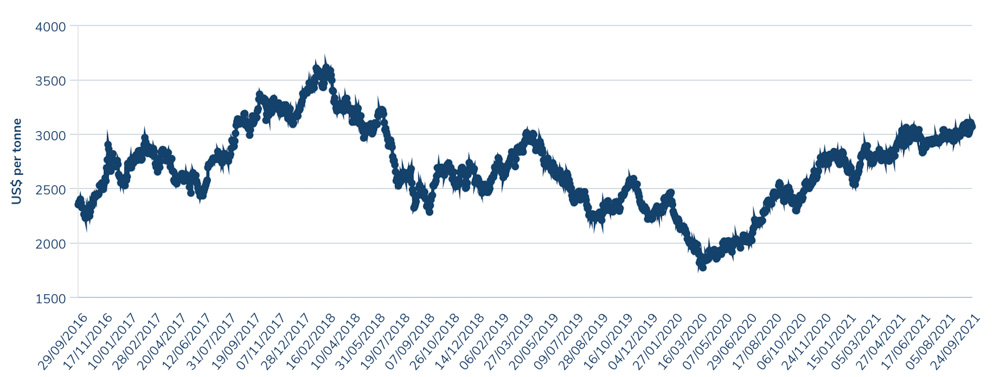

Invertir en zinc

El zinc es un metal con una gran resistencia a la deformación, especialmente en frío. El gran consumidor de este material, cerca del 50%, es para el galvanizado del acero, proceso mediante el cual se protege de la corrosión a este material, pero también se usa para baterías de ordenadores portátiles o aleaciones como el latón.

En el año 2019, la producción mundial de zinc fue aproximadamente de 13 millones de toneladas. China fue el principal productor mundial (4,3 millones), seguido por Perú (1,4 millones) y Australia (1,3 millones). El consumo mundial de zinc se ha mantenido estable desde hace algo más de 10 años, alcanzando en 2019 los 13,7 millones de toneladas.

El precio del zinc vendrá determinado por la recuperación, tras la pandemia, de los principales países del mundo. Se espera que la demanda de zinc aumente en las regiones asiáticas gracias al desarrollo de infraestructuras de China y al esperado aumento del consumo de India. Por otro lado, se prevé una caída del consumo en Europa y Estados Unidos.

Un aumento del sector de la construcción en los principales países del mundo, podría provocar una subida en el precio del zinc.

| Año | Rendimiento |

| 2020 | 18,83 % |

| 2019 | – 8,67 % |

| 2018 | – 24,14 % |

| 2017 | 29,09 % |

| 2016 | 60,21 % |

Conclusión

La inversión en metales puede ser una buena oportunidad, ya que su principal ventaja es que diversificará la cartera de inversiones por lo que reducirá el riesgo total asociado a la misma puesto que la demanda de estos productos no depende tanto de la actividad económica, y por tanto, cuando hay una recesión económica, el precio y las expectativas de estos productos permanecerán comparativamente estables o tendrán un impacto más limitado. En el caso de los metales preciosos, incluso tenderán a incrementar su valor. A mayores, estas inversiones nos permiten cubrirnos ante un posible aumento de la inflación, ya que este aumento también repercutirá en el precio de las commodities.