Invertir suele ser una mezcla de emoción y sentido común. Por un lado, queremos crecer nuestro dinero; por otro, sabemos que no todo puede ser adrenalina. La mayoría de los inversores solemos empezar por lo clásico: renta fija, acciones de grandes empresas en Estados Unidos o Europa, fondos indexados al S&P 500… hasta que un día nos encontramos con un término que suena a aventura: mercados emergentes.

Brasil, India, China, Indonesia, México, Sudáfrica… países que suenan a energía, a crecimiento y, sí, también a volatilidad. ¿De verdad tiene sentido añadir este “sabor emergente” a nuestra cartera? Spoiler: sí, pero con cabeza.

En este artículo te propongo un paseo relajado pero con datos claros. Vamos a ver por qué los emergentes pueden ser un ingrediente clave, qué riesgos esconden y cómo integrarlos de manera equilibrada en tu cartera de inversión.

1. Qué significa “mercados emergentes” y por qué nos interesan

Cuando hablamos de mercados emergentes (EM), nos referimos a países que no son todavía economías totalmente desarrolladas (como EE.UU., Alemania o Japón), pero que muestran un crecimiento económico más rápido y una clase media en expansión.

Pensemos en:

- Asia: China, India, Indonesia, Filipinas, Vietnam.

- Latinoamérica: Brasil, México, Chile, Colombia.

- Europa del Este y África: Polonia, Turquía, Sudáfrica.

Lo que los une no es un nivel de riqueza fijo, sino una trayectoria: economías con industrialización acelerada, crecimiento de la clase media, urbanización y una demografía favorable (población joven, en su mayoría).

2. Por qué incluir emergentes en una cartera diversificada

Un inversor prudente diversifica. No solo entre sectores (tecnología, energía, salud), sino también entre zonas geográficas. Y aquí los emergentes aportan varias ventajas:

- a) Crecimiento más alto

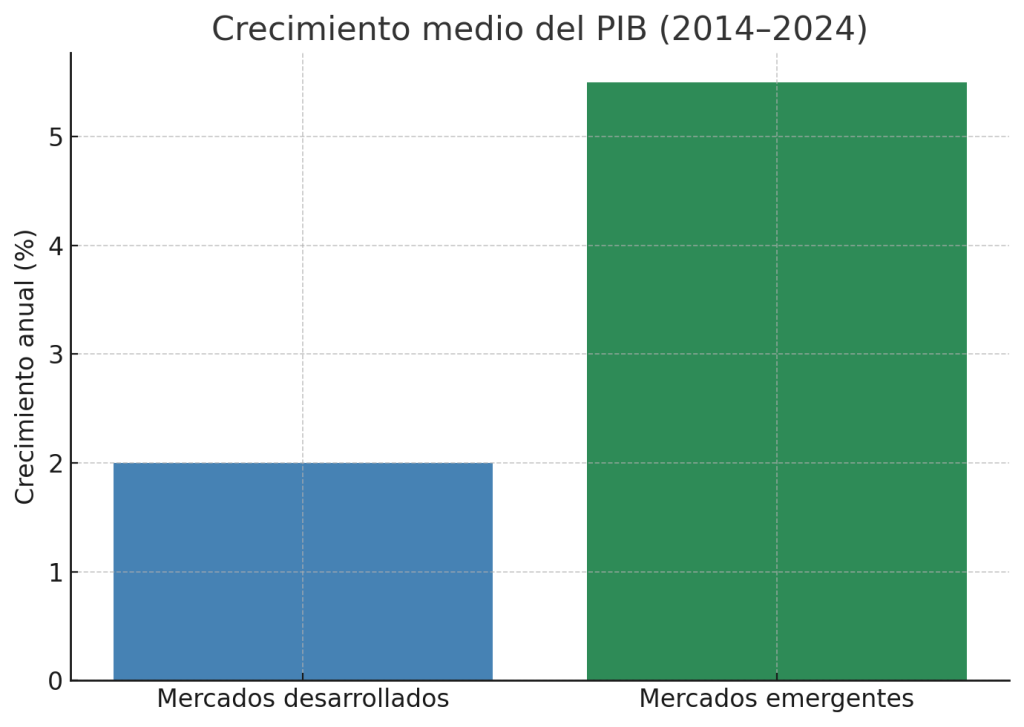

En términos de PIB, los emergentes llevan años creciendo al doble que las economías desarrolladas. Por ejemplo:

- India ha mantenido un crecimiento de 6–7% anual en la última década.

- Países del Sudeste Asiático, como Vietnam, superan el 5% de forma constante.

Mientras tanto, Europa o EE.UU. se mueven en torno al 1–2% en épocas normales.

- b) Demografía favorable

En muchos de estos países, la población joven es mayoritaria. Esto significa más consumo, más trabajadores y más innovación a futuro. En contraste, Japón o Alemania se enfrentan al envejecimiento.

- c) Diversificación de divisas

Invertir en emergentes te expone a otras monedas. Puede parecer un riesgo, pero también es una forma de no depender solo del dólar o el euro.

- d) Mercados menos correlacionados

Aunque la globalización hace que todo esté algo conectado, los emergentes no siempre se mueven al mismo ritmo que Wall Street. En periodos en los que EE.UU. se estanca, pueden aportar un plus de rentabilidad.

3. Pero… no todo es color de rosa

Invertir en emergentes no es como tomarse un café tranquilo. Hay volatilidad, riesgos políticos y movimientos bruscos de divisas. Veamos los principales:

- a) Riesgo político

Gobiernos inestables, cambios de políticas, conflictos regionales. Basta un giro inesperado (un control de capitales, una expropiación, tensiones fronterizas) para que los mercados tiemblen.

- b) Volatilidad de divisas

El dólar y el euro son monedas duras. En emergentes, las divisas pueden moverse muchísimo: devaluaciones repentinas, inflación alta, tipos de interés imprevisibles.

- c) Dependencia de materias primas

Muchos países emergentes son exportadores de petróleo, gas o metales. Cuando el precio de las materias primas baja, sus economías sufren.

- d) Riesgo de liquidez

No todos los mercados tienen la profundidad y transparencia de Wall Street. Salir de una posición puede ser más complicado y caro.

4. Emergentes hoy: de la teoría a la práctica

Hasta aquí suena bien, pero ¿cómo se traduce esto en la realidad de 2025?

- China: sigue siendo el gigante, pero su crecimiento se ha moderado (inmobiliario en problemas, tensiones con EE.UU., envejecimiento de la población).

- India: el alumno estrella. Crecimiento de más del 6 % anual, digitalización y una clase media enorme en expansión.

- Sudeste Asiático: Vietnam, Indonesia, Filipinas… se benefician de la relocalización de fábricas que salen de China.

- Latinoamérica: Brasil y México son los grandes motores, con un plus si los commodities (soja, petróleo, cobre) se mantienen fuertes.

- África: todavía pequeña en los mercados, pero con un potencial brutal a 20 años.

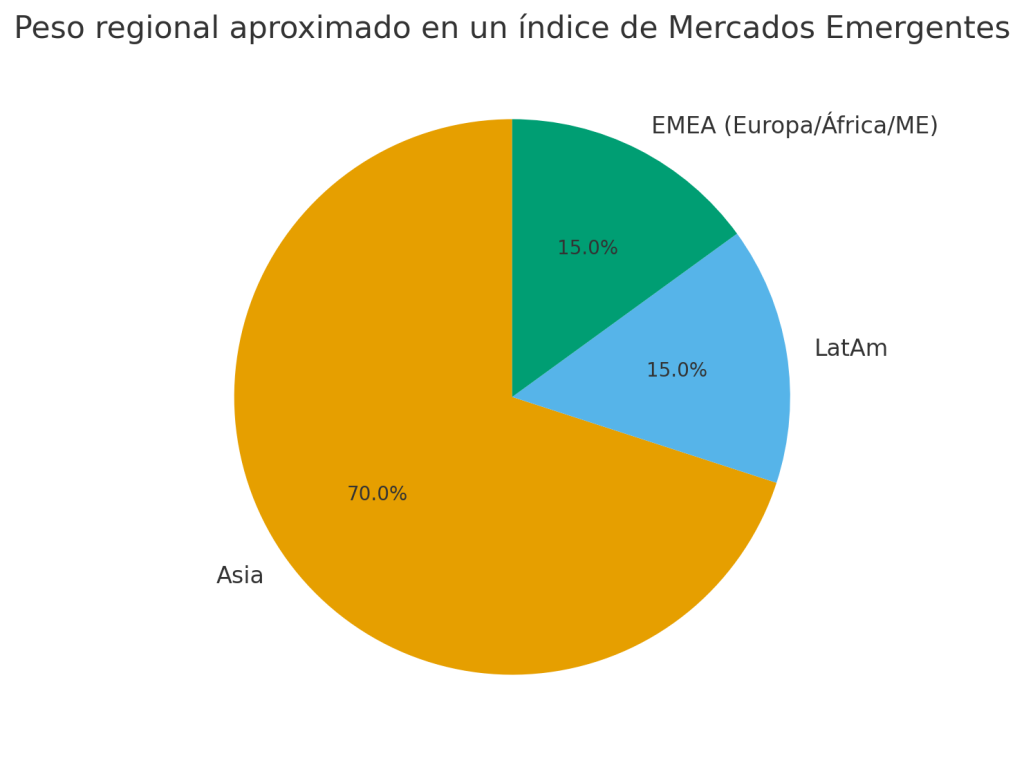

En pocas palabras: los emergentes no son un bloque homogéneo. Dentro de ellos hay ganadores y rezagados, y su atractivo depende de tendencias globales (tecnología, energía, clima, geopolítica).

5. Cómo invertir en mercados emergentes

Si te apetece añadir este “toque emergente” a tu cartera, aquí tienes las principales formas:

- a) ETFs globales de emergentes

La forma más sencilla y diversificada. Ejemplos:

- iShares Core MSCI Emerging Markets (IEMG)

- Vanguard FTSE Emerging Markets (VWO)

Estos fondos agrupan cientos de empresas de distintos países y sectores, reduciendo el riesgo de depender de un solo país.

- b) ETFs regionales o temáticos

Si tienes una convicción específica (por ejemplo, India o tecnología asiática), puedes buscar ETFs más enfocados, como:

- Lyxor MSCI India

- iShares MSCI Frontier and Select EM ETF (para mercados fronterizos).

- c) Fondos de inversión activos

Algunos gestores especializados buscan empresas con alto potencial en emergentes. Pueden superar al índice en ciertos ciclos, pero cobran comisiones más altas.

- d) Acciones individuales

Para inversores con más experiencia y tiempo para investigar. Ejemplos: Tencent (China), Reliance Industries (India), Petrobras (Brasil). Requiere mucho análisis y tolerancia a la volatilidad.

6. Cuánto peso darles en la cartera

Aquí no hay una regla mágica, pero la mayoría de asesores coinciden en un rango de 5 % a 20 % de la cartera total, dependiendo de tu perfil:

| Perfil del inversor | Peso sugerido en emergentes |

| Conservador | 5–10 % |

| Equilibrado | 10–15 % |

| Dinámico | 15–20 % |

La idea es que, incluso si hay caídas fuertes, no comprometan el conjunto de la cartera.

7. Estrategia práctica para invertir en emergentes

Te propongo un enfoque paso a paso en plan “manual de sobremesa”:

- Define tu porcentaje: por ejemplo, 10 % de tu cartera.

- Elige el vehículo: un ETF global puede ser la base.

- Diversifica dentro de emergentes: no pongas todo en China o Brasil.

- Compra de forma escalonada: evita meter todo el capital en un solo día.

- Rebalancea: revisa cada 6–12 meses; si suben mucho, vende un poco para mantener el peso.

8. Ventajas y riesgos en un vistazo

| Ventajas | Riesgos |

| Crecimiento económico superior | Volatilidad política y de divisa |

| Demografía joven y consumista | Dependencia de materias primas |

| Diversificación geográfica | Menor liquidez en algunos mercados |

| Posible revalorización a largo plazo | Cambios regulatorios inesperados |

9. Emergentes frente a otros activos

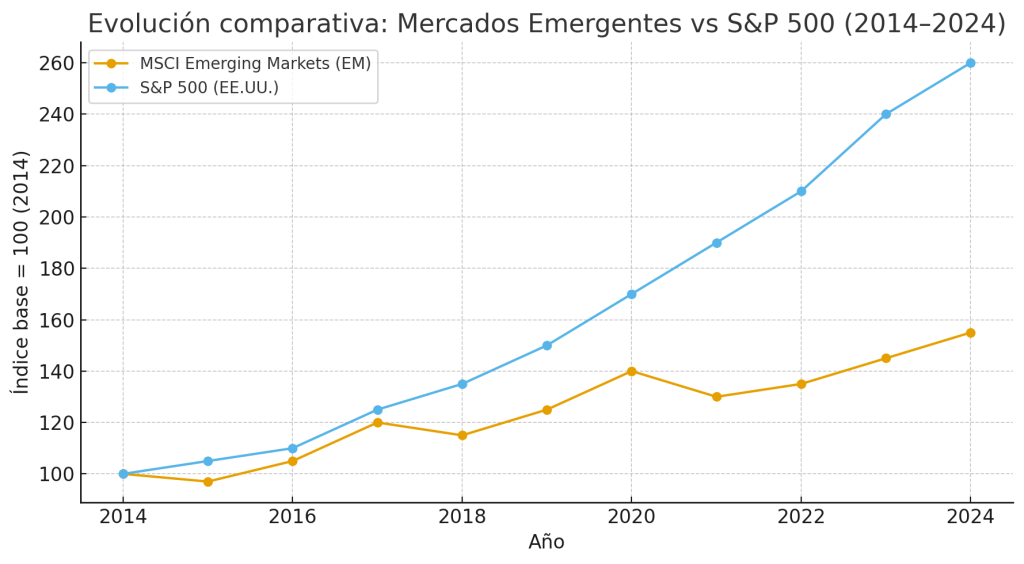

Para ponerlo en contexto, comparemos su comportamiento histórico con otros grandes bloques (datos aproximados a 10 años):

| Activo | Rentabilidad anualizada | Volatilidad |

| S&P 500 (EE.UU.) | 11 % | Media |

| MSCI Europe | 7 % | Media |

| MSCI Emerging Markets | 4–6 % | Alta |

Como ves, los emergentes no siempre baten a EE.UU., pero en ciertos ciclos (por ejemplo, 2003–2007 o 2020–2021) han superado claramente a los desarrollados. Son un complemento, no un sustituto.

10. Ideas para 2025 y en adelante

- India pinta como el gran motor de esta década.

- Sudeste Asiático gana peso por la reconfiguración de cadenas de suministro.

- Latinoamérica puede brillar si el ciclo de materias primas sigue favorable.

- África es una apuesta a muy largo plazo.

En cambio, China es la gran incógnita: sigue siendo enorme y tecnológicamente potente, pero arrastra problemas inmobiliarios, deuda y tensiones geopolíticas.

11. Conclusión: un toque emergente, pero sin perder el sueño

Invertir en emergentes tiene todo el sentido del mundo para diversificar y buscar crecimiento, pero siempre con cabeza. No es un “todo o nada”, sino una pieza más del puzzle de la cartera.

- Para un inversor conservador, un 5–10 % en un ETF global de emergentes es suficiente.

- Si eres más dinámico, puedes subir al 15–20 %, mezclando ETFs regionales y algunos valores directos.

- Y recuerda: mejor entrar poco a poco (dollar-cost averaging) y revisar una vez al año.

En palabras simples: los emergentes pueden darle a tu cartera ese plus de crecimiento a largo plazo que no encuentras en mercados maduros, pero hay que dosificar. Piensa en ellos como la especia de un buen plato: en su justa medida, realzan el sabor; en exceso, pueden arruinarlo.