RESUMEN CARTERA – JUNIO 2019

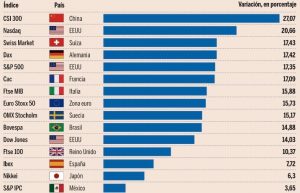

No solo dejamos atrás otro mes más, sino que ya hemos cerrado el primer semestre del 2019. A pesar de que el mes de junio no ha tenido demasiados sobresaltos, los seis primeros meses han traído subidas importantes en todas las bolsas mundiales, recuperando gran parte de las perdidas del 2018. Estos son algunos de los repuntes más importantes, tal y como se puede apreciar en el gráfico adjunto la bolsa española es la que menos ha recuperado, a destacar la fortaleza de la bolsa Suiza y la espectacular subida del DAX Aleman y el CAC Francés:

NASDAQ: 20,66%

CSI 300: 27,07%

SWISS Market: 17,43%

CAC: 17,09%

DAX: 17,42%

DOW JONES: 14,03%

IBEX35: 7,72%

FTSE100: 10,37%

De momento hemos decidido aguantar la liquidez y no realizar ninguna adquisición durante el mes de Junio, seguimos a la espera de la resolución del Brexit y del resultado del acuerdo comercial EEUU-China.

Aunque no descartamos ampliar posiciones en alguno de los valores de reciente incorporación a la cartera. Más concretamente hablamos de 3M y URW, ya que se mueven en unos precios aún muy interesantes y nos permitirían reducir nuestro precio medio de compra.

Seguimos fieles cada mes a nuestra aportación a los fondos indexados que llevamos en cartera. Aportamos el mínimo (150€) a los 4 fondos que llevamos:

- Amundi MSCI World

- Amundi MSCI North America

- Amundi MSCI Europe

- Amundi MSCI Emerging Markets

El mes de junio hemos recuperado casi 2.5% respecto al desastroso mes de mayo, la rentabilidad se sitúa ahora en el +6.11% todos en positivo, siendo el Amundi MSCI Europe el que mejor rentabilidad promedio aporta por el momento (+7.54%).

El mes pasado nos hemos iniciado con otro sistema de inversión alternativo, hemos abierto cuenta en Viventor, con lo que aumentamos nuestra diversificación (a pesar de empezar con una pequeña posición). Seguimos estudiando el funcionamiento y la rentabilidad para decidir si ampliamos posición o abrimos cuenta en otra plataforma.

Por lo tanto, la inversión quedaría distribuida de la siguiente manera:

Actualizamos el gráfico para realizar el seguimiento de nuestros activos a lo largo de los meses y comprobar cómo evoluciona la rentabilidad:

CARTERA DE ACCIONES

Nuestra cartera lleva una rentabilidad neta acumulada de +1.2% incluyendo dividendos y operaciones. Tal y como podemos apreciar en la evolución mensual, hemos recuperado la fuerte bajada sufrida durante el mes de mayo.

La clasificación de los mejores y peores valores de la cartera nos deja a Kraft Heinz en ultimo lugar, aunque recuperando perdidas respecto al mes pasado, al igual que Telefonica y Santander situados también en la parte baja. En la parte positiva seguimos otro mes más con Omega HealthCare liderando la clasificación, seguido por Glaxosmithkline y Naturgy.

DIVIDENDOS

En junio hemos cobrado los siguientes dividendos:

El total de los ingresos asciende a 532.57€. Hemos vuelto a superar los ingresos del año pasado, las nuevas empresas incorporadas y el reparto más regular de dividendos ha contribuido a este nuevo éxito. En el acumulado del año alcanzamos la cifra neta de 2920.70€.

Los ingresos por dividendos superan a los del 2018 en un 52.28% y todo apunta a que seguiremos aumentando ese porcentaje ya que históricamente el mes de julio ha sido muy bueno.

El desglose anual según valor es el siguiente:

La distribución de los dividendos mensual y trimestral quedaría como sigue:

Al igual que sucedió en el trimestre anterior hemos vuelto a superar los registros de los últimos años alcanzando otro máximo histórico con 1653€. Ahora toca poner el foco en julio y en el siguiente trimestre (vamos pasito a pasito), donde esperamos buenos resultados de nuestras vacas lecheras (Enagás, Naturgy, Endesa).

Seguimos analizando los gráficos para medir la rentabilidad por dividendo no solo de las acciones que configuran nuestra cartera sino también por sectores y países. Con esta información pretendemos tener una visión más clara y en detalle de cómo afectan las distintas retenciones (origen y destino) a nuestros dividendos.

El sector más penalizado sigue siendo el de Automoción, la doble retención del mercado Alemán ha sido el responsable de desplazar al segundo puesto al sector REIT formado por Omega HealthCare y Unibail Rodamco.

Por el momento, el sector Seguros es el que mayor rentabilidad neta proporciona seguido muy de cerca por el sector Automoción. Seguimos pendientes de los meses de julio y agosto, ya que normalmente las Utilities españolas pagan dividendo durante estos meses y seguramente se coloquen en los puestos de cabeza.

Alemania sigue en cabeza ya que las empresas que llevamos en cartera (Bayer y Daimler) ya han realizado el pago correspondiente a este año fiscal (recordar que pagan únicamente una vez al año), Alemania sigue siendo el país que presenta peor ratio debido a su alta retención en origen.

OBJETIVOS 2019

También vamos a revisar los objetivos anuales al cierre de cada mes, para ir analizando la situación más de cerca y poder cambiar algunos al alza si las cosas fueran muy bien:

- Incrementar inversión 15%. – Con la incorporación de 3M incrementamos un 12,33%

- Aumentar dividendos 25%. – Respecto al mismo período del 2018 hemos cobrado un 52.28% más.

- Aumentar nuestra diversificación por países introduciendo uno nuevo. – Introducido Francia.

- Bajar del 55% nuestra exposición al mercado Español. – El 51% de la cartera está en el mercado español

- Bajar del 60% nuestra exposición al Euro.- El 64% de la cartera está en Euros

- Gestionar correctamente y recuperar el exceso de retención de los dividendos de Daimler. – No vamos a poder recuperar el exceso de retención ya que en el 2018 no residía en España, seguimos pensando qué otro objetivo podemos añadir que sustituya a éste.