A pesar de que sería fácil llegar a un consenso general de las estafas de los últimos años, nos sería mucho más complicado calificar la más sonada o la mayor de la historia, ya que podríamos clasificarlas según: cuantía del engaño, inocencia de las víctimas o perspicacia a la hora de colarla en el mercado.

Lo realmente curioso y grave es que se siguen sucediendo. En nuestro país la picaresca forma parte de nuestra forma de ser y de nuestra cultura, no obstante, uno de los clásicos de la literatura española es el Lazarillo de Tormes, máximo exponente de la pillería, por ese motivo no nos sorprenden las noticias, dentro y fuera de nuestras fronteras, donde algún iluso se deja sus ahorros en un estupendísimo nuevo negocio o en una fantástica inversión.

Ya lo dice el refranero popular, Nadie da duros a cuatro pesetas. El problema es que los estafadores también evolucionan y se adaptan a las nuevas tecnologías y modelos de negocio, muy lejos quedan ya: el truco de la estampita, el tocomocho o los billetes falsos, el negocio está en continua evolución a la caza de nuevos incautos.

Las mayores estafas son la obra maestra de los grandes estafadores de la historia:

Carlo Ponzi

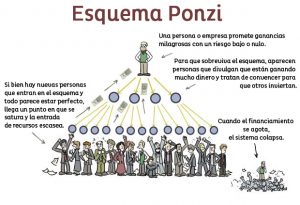

Este italiano, en la década de 1920 en Estados Unidos, ofrecía rentabilidades del 50% a 45 días y 100% a 90 días. Demasiado  bueno para ser verdad, pero al parecer que funcionaba llegaron más inversiones y más víctimas, alcanzando una cifra superior a los 15 millones de dólares a principios del siglo XX.

bueno para ser verdad, pero al parecer que funcionaba llegaron más inversiones y más víctimas, alcanzando una cifra superior a los 15 millones de dólares a principios del siglo XX.

Su apellido a puesto nombre a esta estafa piramidal, promete altas rentabilidades (muy superiores a las de mercado), cuyos intereses se pagan con las aportaciones de las nuevas víctimas, los nuevos inversores.

Cuando fue descubierto fue acusado de malversación de fondos e ingreso en prisión.

Bernard Madoff.

Un gurú de los mercados en el mundo de las finanzas que lideraba otra estafa tipo Ponzi, mucho más avanzada en este caso. Durante 16 años, hasta que fue descubierto en 2008, mantuvo un sistema piramidal con el que consiguió estafar cerca de 65.000 millones de dólares.

Madoff prometía elevados retornos y los conseguía durante muchos años, manipulando datos y alimentando la estafa con la incorporación de los nuevos incautos que se iban incorporando.

A medida que pasaban los años su reputación crecía, ya no solo pequeñas fortunas creían en su visión y capacidad inversora, grandes corporaciones ponían a su disposición enormes cantidades de capital para que el magnate las gestionara.

En 2009 fue condenado a 150 años de cárcel y tras la sentencia Madoff declaraba ser una marioneta del sistema donde los monstruos inversores que le habían prestado dinero le obligaban a seguir con la farsa.

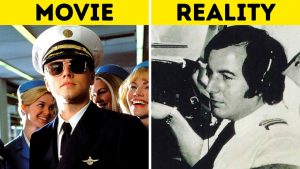

Frank Abgnale

Este estafador, al que Leonardo DiCaprio dio vida en la película dirigida por Spielberg, “Atrápame si puedes” comenzó su estafa a nivel internacional con 16 años. Con su método de suplantación de identidad consiguió cobrar 2.5 millones de dólares en cheques falsos. Tal y como pudimos ver en la película se hizo pasar por médico, profesor, piloto y abogado entre otras muchas otras profesiones.

nivel internacional con 16 años. Con su método de suplantación de identidad consiguió cobrar 2.5 millones de dólares en cheques falsos. Tal y como pudimos ver en la película se hizo pasar por médico, profesor, piloto y abogado entre otras muchas otras profesiones.

Finalmente, Abagnale fue capturado y acabo colaborando con el FBI para luchar contra nuevos fraudes.

Banca Barings

Una de las entidades bancarias más selectas de Reino Unido, Banca Barings, se fue a pique en 1995 por las arriesgadas jugadas de un gestor estrella, Nick Leeson.

Leeson se había ganado la confianza de la prestigiosa entidad bancaria, gracias a sus operaciones de éxito, principalmente con futuros. Fingiendo que seguía ordenes de clientes operaba con fondos de la entidad, desde Singapur y sin apenas control ni supervisión.

Consiguió ocultar las perdidas hasta que la situación se volvió insostenible. En febrero de 1995 cuando las perdidas alcanzaban los 827 millones de libras la segunda banca comercial más antigua del mundo se declaró en bancarrota y fue adquirida por ING por una libra.

Las aventuras de Leeson también se trasladaron a la gran pantalla en el año 2000, Ewan McGregor hizo del famoso inversor en “El gran farol”.

GRANDES ESTAFAS ESPAÑOLAS

No pensemos que en casa estamos protegidos contra este tipo de cosas, en España tampoco nos hemos librado de timos a gran escala. A continuación, vamos a recordar algunos de los más sonados:

Sofico

La sociedad inmobiliaria triunfaba, en la dictadura con sus promociones y alquileres en la costa española. Se ofrecía un tipo del 12% para captar capital de particulares.

La estructura piramidal se destapa a finales de 1974, las nuevas aportaciones no se destinaban a construir, sino a seguir pagando intereses.

Banesto

La trama de corrupción de los gestores de Banesto, con su presidente, Mario Conde a la cabeza, en la que se manipularon datos contables y se desviaron fondos, dejo un agujero de 600.000 millones de pesetas de la época (unos 3.500 millones de euros).

La entidad fue intervenida en 1993 por el Banco de España.

Rumasa

El entramado empresarial de Rumasa abarcaba: 700 empresas, 60.000 empleados y 350.000 millones de pesetas anuales de facturación.

El holding estaba excesivamente endeudado, sin auditorias y fuera del control del Banco de España y fue expropiado por el estado en 1983.

En 1996, aparece en escena Nueva Rumasa, adquiriendo empresas en quiebra. Para su financiación, emitió pagarés de hasta el 12% de interés durante 2009 y 2010.

En 2011, se declaró en concurso de acreedores estafando alrededor de 1000 inversores por valor de 70 millones de euros.

Fórum Filatélico y Afinsa

Sociedades con gran reputación y solvencia, muy bien patrocinadas y con alta presencia en medios de comunicación. Se dedicaban a la inversión en bienes, principalmente sellos.

Ofrecían tipos de interés de hasta el 8%, sedujeron a medio millón de españoles, eclipsados por la magnífica revalorización de los sellos. En 2006, ambas fueron intervenidas judicialmente, acusadas de estructura piramidal.

Preferentes

Podríamos discutir si realmente se puede catalogar como estafa o no, pero lo que es innegable fue el efecto que causaron. Se estima el total de afectados en 700.000 personas las que adquirieron participaciones preferentes de las cajas de ahorro.

Varias entidades comercializaron de forma sistemática preferentes sin informar adecuadamente de su elevado riesgo a sus inversores y el grave declive financiero de la última crisis supuso el desplome del valor de las preferentes y la bancarrota para muchas familias que desconocían dónde habían metido sus ahorros.

No podemos olvidar una de las reglas más simple de la inversión: más rentabilidad igual a más riesgo.