RESUMEN CARTERA – ENERO 2022

Y ya estamos, de nuevo, con el cierre del primer mes de un nuevo año. Un año que arranca con todas las incertidumbres vividas durante el 2021: pandemia, crisis de semiconductores, materias primas por las nubes y a mayores con la posible invasión de Ucrania por parte de Rusia. Todo ello ha provocado fuertes caídas en este mes de enero.

De momento, a nuestra cartera le ha ido muy bien durante este mes y se ha revalorizado mas de un 2%, pero no todo iban a ser alegrías, los dividendos han disminuido un 11,2% respecto al mismo periodo del año anterior. Nos ha afectado negativamente el recorte de Endesa. Los fondos indexados también han notado las bajadas generalizadas de las bolsas mundiales, y a pasar de seguir por encima del 30% de beneficio han descendido mas de 6%.

Un mes más en el que no hemos realizado ningún movimiento, aunque estamos seguros que no nos aguantaremos por mucho mas tiempo, es hora de usar la liquidez disponible e incorporar mas paja al granero.

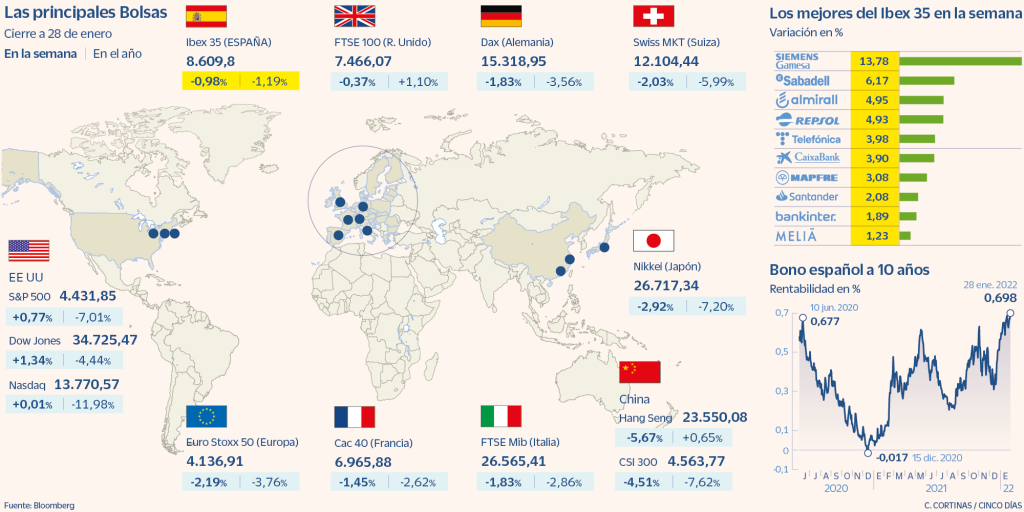

Durante este mes prácticamente la totalidad de las bolsas mundiales han sufrido grandes perdidas, sobre todo los mercados estadounidenses con caídas de 12% en el Nasdaq, 7% en el S&P500 y 4.4% en el Dow Jones. Paradójicamente el Ibex35 ha sido uno de los mercados que mejor ha aguantado el chaparrón con solo una perdida del 1.1%, únicamente superado por la bolsa londinense que ha subido un 1.1%.

Los fondos indexados son la parte de nuestro holding que más alegrías nos está dando alcanzando una rentabilidad acumulada del 31,8%.

Seguimos, por lo tanto, haciendo repaso de la evolución de nuestra cartera, cobro de dividendos, rentabilidades por tipo de inversión, diversificación y todo tipo de gráficos, comparaciones y análisis que ya vienen siendo habituales en nuestros resúmenes, ¡Comenzamos!

El primer mes del año le ha sentado francamente bien a la cartera de acciones, que ha experimentado una subida de 2.1%. Nos acercamos a máximos de noviembre de 2019, la rentabilidad se sitúa en +9.5%.

Seguimos fieles cada mes a nuestra aportación a los fondos indexados que llevamos en cartera. Aportamos el mínimo (150€) a los 4 fondos que llevamos:

- Amundi MSCI World

- Amundi MSCI North America

- Amundi MSCI Europe

- Amundi MSCI Emerging Markets

Como ya venimos comentando, esta es la parte de la cartera que más alegrías nos está dando, situándose en +31.8%. Todos se encuentran en positivo, siendo el Amundi MSCI Emerging Markets el que peor rentabilidad aporta con un +17.45% mientras que Amundi MSCI North América es el que mejor se está comportando, con una rentabilidad de +45,42%.

Para acabar, tenemos nuestra pequeña inversión en crowdlending (Viventor y Bondora). Trabajamos con la opción de auto invest activada y llevábamos algunos meses parados ya que no se ofrecían prestamos que satisficieran nuestras rentabilidades. Seguimos únicamente invirtiendo en préstamos con opción de garantía de recompra y nos está funcionando a la perfección y no tenemos que lamentar ningún impago.

Por lo tanto, la inversión quedaría distribuida de la siguiente manera:

Actualizamos el gráfico para realizar el seguimiento de nuestros activos a lo largo de los meses y comprobar cómo evoluciona la rentabilidad:

CARTERA DE ACCIONES

Nuestra cartera lleva una rentabilidad neta acumulada de +9.5% incluyendo dividendos y operaciones.

El gráfico de mejores y peores de la cartera prácticamente no sufre cambios, actualmente 12 de los 27 valores que llevamos están en positivo. Los que mejor se están comportando a cierre de mes son: Abbvie (99,6%) que esta a punto de convertirse en nuestra primera bagger, SSE (53.9%) y GlaxoSmithKline (30.0%), mientras que en la parte baja de la tabla están los rezagados de los últimos meses; tenemos a los clásicos del Ibex Telefónica (-62.7%) y Santander (-48.3%) acompañados por el REIT francés, Unibail Rodamco (-50.5%).

En el siguiente gráfico comprobaremos la rentabilidad total de cada uno de nuestros activos desde la fecha en que lo hemos incorporado a la cartera, teniendo en cuenta la inversión realizada, los dividendos netos cobrados y la valoración actual.

AbbVie continua en primera posición (110.3%) seguida de SSE (68.0%), que pasa a ocupar la segunda posición y deja en el tercer puesto a bastante distancia a Naturgy (56.5%) seguida finalmente por Endesa (52.8%).

DIVIDENDOS

En enero hemos cobrado los siguientes dividendos netos:

El total de los ingresos netos asciende a 369.54€.

Reducimos un 11.2% respecto al mismo periodo del año anterior, el impacto se debe al recorte de Endesa que ha pasado de 225,10€ a 160,79€. De momento no hemos definido los objetivos para este año (como ya es habitual prepararemos una entrada con el seguimiento de nuestro plan de inversión y los objetivos para este año).

En el acumulado del año alcanzamos la cifra neta de 369.54€. Una media de 369,54€ netos/mes.

Los ingresos por dividendos son un 11.2% inferiores a los del mismo periodo del año anterior.

El desglose anual según valor es el siguiente:

Añadimos un nuevo gráfico en el cual podemos observar como aumentan los ingresos por dividendos en relación al incremento de capital (crecimiento de la cartera), hasta ahora, el 2019 era el único año donde los dividendos han crecido por debajo de la ampliación realizada. En el 2021 tampoco hemos sido capaces de mantener este indicador.

La distribución de los dividendos mensual y trimestral quedaría como sigue:

Seguimos analizando los gráficos para medir la rentabilidad por dividendo no solo de las acciones que configuran nuestra cartera sino también por sectores y países. Con esta información pretendemos tener una visión más clara y en detalle de cómo afectan las distintas retenciones (origen y destino) a nuestros dividendos.

Con el año recién iniciado, la visión de las rentabilidades de cada valor es muy temprana y todavía cuesta ver con claridad cuáles serán las empresas que nos aportarán rentabilidades importantes. Aunque teniendo en cuenta la trayectoria de los últimos años, podemos aventurar que las eléctricas, las tabacaleras, las farmacéuticas y los seguros tampoco nos defraudaran este año.

En relación con lo comentado en el anterior gráfico, los sectores Utilities, Seguros, Salud, Tabaco y Químico serán los que aporten una parte importante de la rentabilidad de nuestra cartera.

En este último gráfico podemos ver claramente la doble retención de los mercados que componen nuestra cartera, reduciendo de manera importante las plusvalías. Aún no hemos percibido ingresos de alguno de los mercados con más penalización (Francia y Alemania) donde apreciaremos claramente cómo penaliza la retención en origen.

OBJETIVOS 2022

Puesto que aun no hemos definido los objetivos para este año, utilizaremos los definidos en el 2021 como baremo, pendiente de actualizar el plan que hemos trazado a largo plazo con el objetivo de obtener unos ingresos pasivos netos del orden de 25.000€ en 2030.

- Seguir incrementando la diversificación por sectores, de tal manera que no haya más de 3 sectores que superen el 10% y ninguno por encima del 20%. – No cumplido (Utilities 19.0%, Consumo defensivo 14.3%, Telecomunicaciones 12.4%, Salud 10.2%)

- Introducir un nuevo país y bajar la exposición al Ibex por debajo del 35% – No cumplido (España 39.7%). País no introducido

- Introducir una nueva moneda y reducir la exposición al Euro por debajo del 55%. – No cumplido (60.1%). Moneda no introducida

- Alcanzar una rentabilidad global de la cartera (dividendos) del 4.0% o superior y aumentar los ingresos netos por dividendos un 20%. – No cumplido (3.5% y 6.4%)

- Gestionar correctamente (primera vez) los modelos D6 y 720. – Este año ya no es necesario rellenar el modelo D6 y posiblemente tampoco el 720.

- Incrementar inversión 10%. – No cumplido (0%)