En este libro, su autor, Enrique Díaz Valdecantos, nos embarca en un viaje al trading y los principales fundamentos que los grandes especuladores de la historia nos han dejado.

Se llama Método Wyckoff porque la forma de analizar un gráfico proviene de Richard Wyckoff, inversor, agente financiero y divulgador americano de finales del siglo XIX y principios del XX.

Wyckoff trabajó durante muchos años en grandes casas de brokerage, analizando y aprendiendo de los grandes especuladores de la época. Esto le permitió asimilar en primera persona tres cosas muy importantes:

- Cómo actuaban y cómo se organizaban los maestros especuladores para conseguir beneficios en los mercados financieros (las manos fuertes).

- Qué residuos, estructuras y pistas dejaba la acción del profesional en el gráfico, plasmadas en el precio y el volumen.

- Qué pautas psicológicas diferenciaban a los buenos de los malos especuladores. Es decir, si eran más o menos pacientes, si aguantaban mejor o peor las posiciones ganadoras, si sabían cortar las pérdidas a tiempo, etc.

En la actualidad el análisis técnico se ha centrado demasiado en el uso de patrones e indicadores, pero sin ningún fundamento lógico o pruebas empíricas que demuestren su efectividad o que sustenten su utilidad.

A lo largo del último siglo hemos adulterado los principios fundamentales del análisis técnico que se practicaba en la época del Sr. Wyckoff. Realizar trading analizando gráficos no consiste únicamente en buscar patrones, sino en ser capaz de entender que los precios de los activos se mueven por la ley de la oferta y la demanda y que el objetivo del inversor es aprender a identificar precisamente donde se posiciona esa oferta y esa demanda con el fin de operar a favor del lado que más presiona.

Según Wyckoff cualquier activo financiero se rige por tres leyes fundamentales:

- Ley de la oferta y la demanda – El precio de un activo financiero subirá por un aumento de la demanda, una retirada de la oferta o ambas. Del mismo modo, el precio de un activo financiero bajará por un aumento de la oferta, una retirada de la demanda o ambas.

- Ley de causa y efecto – Cualquier movimiento significativo del precio nunca se producirá aleatoriamente, responderá a acciones concretas llevadas a cabo por los profesionales, es decir, por las manos fuertes.

- Ley de esfuerzo y resultado – Todo esfuerzo significativo que observemos en el mercado (lo detectaremos con un aumento importante del volumen) debe tener como resultado un desplazamiento tendencial. Si percibimos que eso no sucede, es muy probable que nos encontremos ante un inminente giro del mercado.

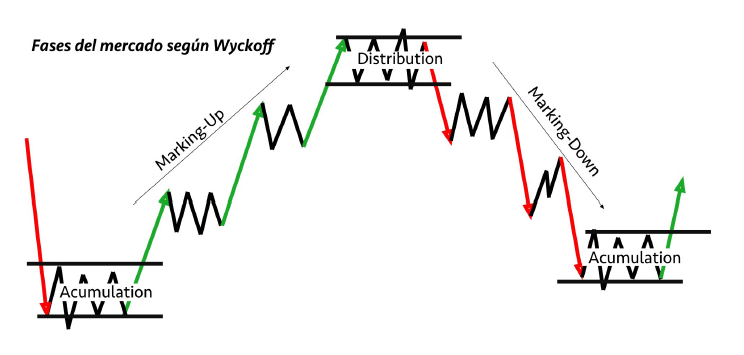

Otro de los principios que Wyckoff consideraba indispensables para entender el porqué del movimiento de los precios, es el proceso de acumulación y distribución.

El proceso de acumulación se puede definir como aquel proceso mediante el cual, las manos fuertes adquieren activos, poco a poco, a las manos débiles a medida que los precios van cayendo. Llegando a un punto en el que ya no queda gente dispuesta a seguir vendiendo a ese precio, y es en ese preciso instante (por una cuestión de oferta y demanda), y sin presión bajista que frene el avance del precio, cuando el mercado no podrá hacer otra cosa que comenzar con una fase alcista.

El proceso de distribución, sin embargo, es el proceso inverso por el cual, las manos fuertes se van desprendiendo, poco a poco, de todos sus títulos hacia las manos débiles, hasta el momento en que ya no queda nadie más dispuesto a comprar a esos precios. En ese instante, y debido, al igual que en el caso anterior, a la ley de oferta y demanda, el precio no tendrá más remedio que empezar a caer provocando una fase bajista del mercado.

Naturalmente que los mercados financieros actuales son mucho más distintos y complejos que los de la época de Wyckoff pero los procesos de acumulación siguen siendo quienes desencadenan el movimiento de los precios.

Es decir, el precio de un activo sólo subirá si la demanda es superior a la oferta, y esto se producirá, por dos motivos:

- Cuando la demanda haya absorbido a toda la oferta negociada a ciertos niveles de precios (acumulación).

- Cuando la oferta se quede exhausta a esos niveles de precios, lo que provocará el ascenso de los precios hasta un nivel donde vuelva a encontrar suficiente oferta capaz de detener la subida.

Del mismo modo, el precio bajará si la oferta es superior a la demanda, y esto se producirá:

- Cuando la oferta absorba a toda la demanda situada en determinados precios de cotización (distribución).

- Cuando la demanda se quede exhausta y deje de presionar. En ese instante el precio caerá por ausencia de demanda hasta un nivel de precios donde aparezca de nuevo demanda suficiente como para parar la caída.

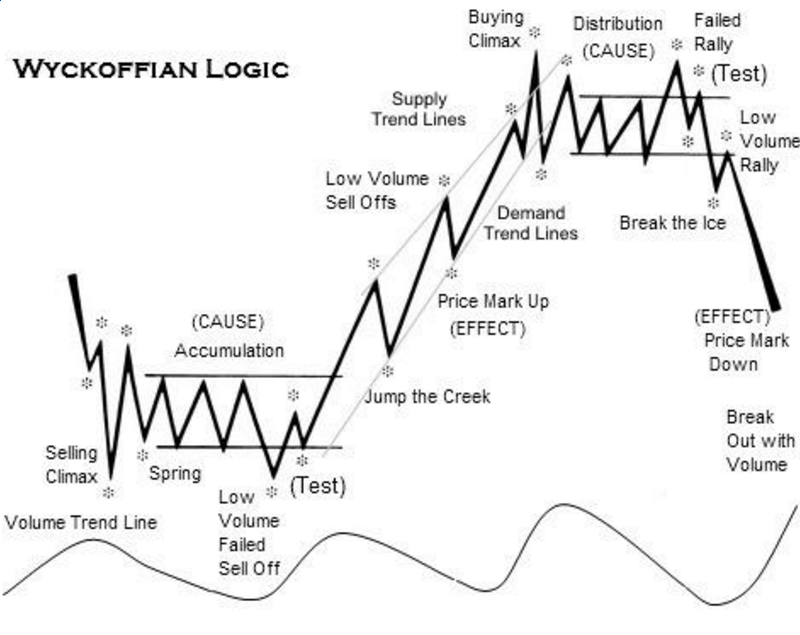

Esta idea de fase alcista y bajista (acumulación/distribución), Wyckoff, la expresó gráficamente de la siguiente manera:

Robert Evans, discípulo de Wyckoff, definió lo que hoy en día conocemos como zonas primarias de trading.

Estas zonas primarias son los momentos clave que nos ayudaran a localizar las pistas que dejan las manos fuertes cuando se mueven en un activo financiero.

Existen tanto en el lado alcista como en el lado bajista, y las podemos clasificar de la siguiente manera:

|

ALCISTA |

BAJISTA |

| Spring (volumen de parada) | Upthrust |

| Test al Spring | Test al Upthrust |

| Salto del arroyo | Deslizamiento del hielo |

| Back a la zona del arroyo | Back a la zona del hielo |

| Fase alcista | Fase bajista |

El concepto es el siguiente:

Cuando se produce una caída del precio que rompe la base del rango, Evans la denominó deslizamiento del hielo. Lo más frecuente es que después de ese deslizamiento el precio vuelva a la zona de hielo (back). Si el back se realiza con poco volumen y no consigue recuperar el rango de distribución perdido será el mejor indicador de que la demanda ha desaparecido y podríamos considerar el proceso de distribución completado.

Es aquí cuando comienza la fase bajista de mercado que se verá acompañada de impulsos bajistas y correcciones. Al final de los impulsos aparecerá un incremento de volumen y al final de las correcciones un descenso de volumen notable.

Sin embargo, cuando el precio está lo suficientemente bajo es cuando se producirán los primeros movimientos del proceso de acumulación.

Los procesos de acumulación suelen comenzar con lo que se denomina volumen de parada. El volumen de parada es una, o varias velas, que tienen un volumen elevado.

En esta fase de acumulación identificaremos dos posiciones:

- Spring – Fluctuaciones que sobrepasan los mínimos producidos en el volumen de parada.

- Test – Indicador que establece que la oferta a desaparecido.

Si el Test es correcto, el precio comenzara a subir (la oferta ha desaparecido) y lo primero que hará será romper el rango de acumulación, a este indicador lo denominaremos, salto del arroyo.

Por último, el back a la zona del arroyo, es la prueba definitiva de que la oferta es nula y que la fase alcista está ya en desarrollo.

Gráficamente esto lo podemos representar de la forma que estamos viendo en la siguiente gráfica:

Puedes encontrar el libro en Amazon haciendo clic en la portada del libro, el enlace de Amazon o aquí.

Nota: Si te interesa el libro te agradecería que usases alguno de los enlaces referenciados, los ingresos recaudados serán destinados al mantenimiento y mejora del blog.