RESUMEN CARTERA – MARZO 2021

Marzo y el primer trimestre del año son agua pasada y no podemos pasar página sin realizar nuestro habitual análisis.

No hemos añadido ninguna empresa a nuestra cartera, únicamente hemos ampliado nuestra posición en Mapfre y próximamente lo haremos en otras cotizadas que ya llevamos para equilibrar los pesos de nuestra cartera. El plan que nos habíamos marcado consta de un portfolio de 30 empresas aproximadamente, algunas participaciones estaban por debajo de lo esperado a estas alturas y por ese motivo hemos decido reequilibrar los porcentajes (reduciendo el precio medio de compra si fuese posible).

En esta ocasión hemos reducido el precio medio de compra de Mapfre un 10.2%.

En términos generales Marzo ha sido un buen mes, los dividendos siguen entrando a buen ritmo, la inversión en fondos indexados continua al alza y nuestra cartera de acciones ha vuelto a positivo después de algo más de un año.

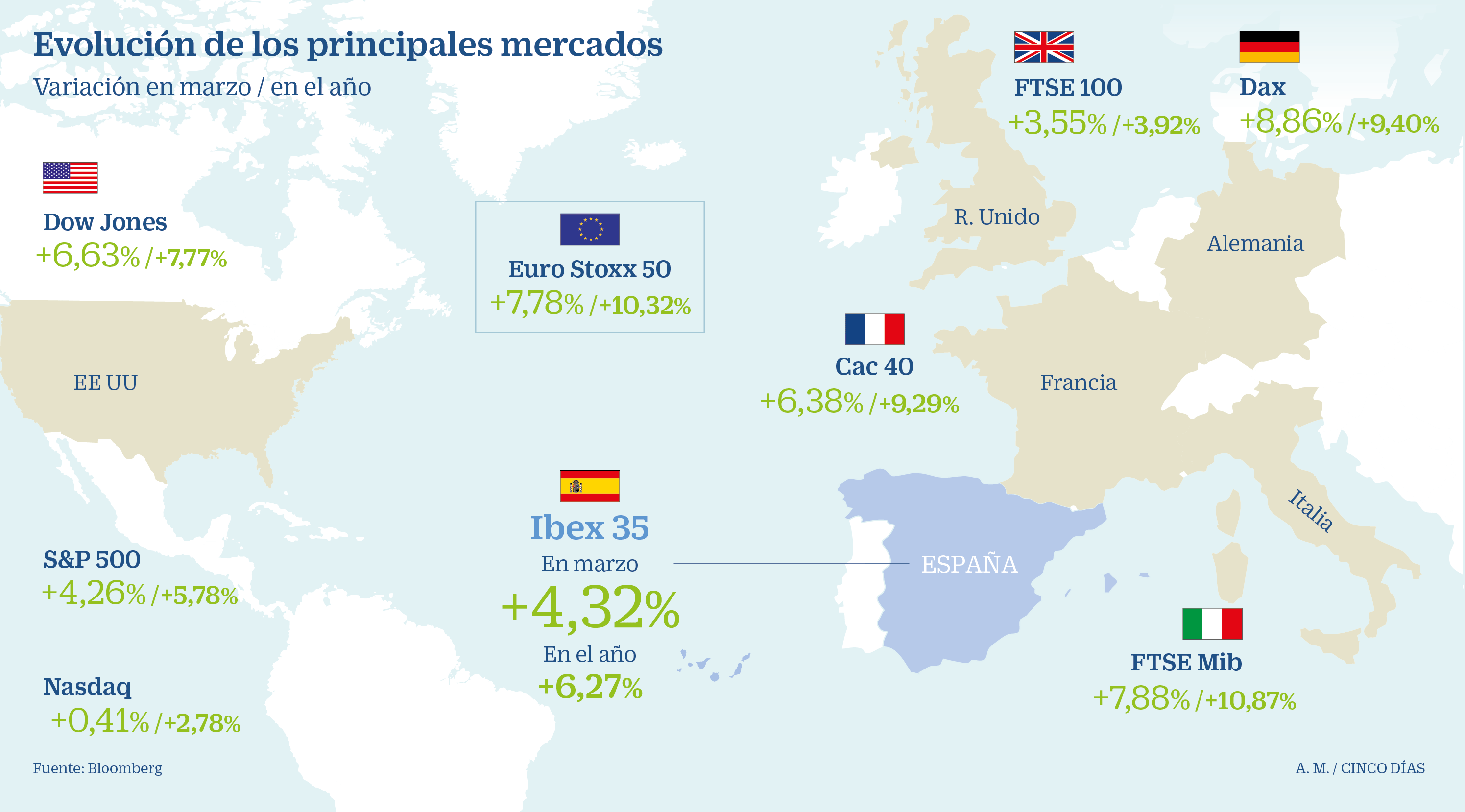

El mes de marzo ha vuelto a vestir de verde las bolsas mundiales y ha sido especialmente positivo en las bolsas europeas, con subidas cercanas al 9% en el DAX alemán, al 8% en la bolsa de Milán y 6% en la bolsa de Paris. El Ibex, que suele ser el patito feo, ha cerrado marzo con una subida del 4,3%.

El mercado americano, vuelve a repuntar con fuerza tras un mes de febrero muy discreto con subidas del 6.6% en el Dow Jones, 4,26% en el S&P500 y un discreto 0,41% en el Nasdaq.

A pesar de que los ingresos por dividendos han bajado un 22,5% con respecto al mismo mes del año pasado, a cierre del trimestre quedamos ligeramente por debajo del 10%, exactamente un 7.9%, que creemos que recuperaremos en los próximos meses. La parte de nuestro holding que más alegrías nos esta dando continúa siendo los fondos indexados, su rentabilidad sigue creciendo y ha vuelto a marcar un máximo histórico alcanzando un 25.9%.

Con el avance de la vacunación la economía mundial se recupera cada vez a pasos más grandes y los mercados comienzan a creérselo con subidas importantes que se van consolidando en el transcurrir de los meses.

Ya se habla de una cuarta ola, restricciones a la hostelería, centros comerciales y movilidad prácticamente en toda Europa, las cuales no permiten que el consumo se desarrolle con normalidad, pero poco a poco la economía se abre paso y trata de recuperar el terreno perdido en este último año.

Continua apostándose por una recuperación lenta, en forma de K, donde se estima que los principales sectores industriales no vuelvan a valores del 2019 por lo menos hasta 2022 o 2023 y que el aumento del paro y la crisis económica sean la tónica de los años venideros.

Por ese motivo no nos cansaremos de repetir que es necesario mantener la calma, no dejarnos llevar por la locura del mercado y continuar fieles al plan: ahorrar para incrementar nuestro colchón de seguridad (viviremos tiempos muy difíciles y es mejor estar bien protegidos), aumentar la liquidez para realizar alguna compra siempre que se presente una buena oportunidad (buenas empresas a buen precio y con amplio margen de seguridad) y esperar.

Seguimos, por lo tanto, haciendo repaso de la evolución de nuestra cartera, cobro de dividendos, rentabilidades por tipo de inversión, diversificación y todo tipo de gráficos, comparaciones y análisis que ya vienen siendo habituales en nuestros resúmenes, ¡Allá vamos!

Nuestra cartera de acciones vuelve a situarse en positivo, zona que no conseguíamos recuperar desde febrero del pasado año cuando arranco la crisis de la pandemia. Subimos con fuerza, gracias al espectacular mes de mazo del Ibex y el DAX recuperando un 6%, situándose la rentabilidad de la cartera en +1.8%.

Seguimos fieles cada mes a nuestra aportación a los fondos indexados que llevamos en cartera. Aportamos el mínimo (150€) a los 4 fondos que llevamos:

- Amundi MSCI World

- Amundi MSCI North America

- Amundi MSCI Europe

- Amundi MSCI Emerging Markets

Como ya venimos comentando, esta es la parte de la cartera que más alegrías nos está dando, este mes alcanza un nuevo máximo, situándose en +25.9%. Todos se encuentran en positivo, siendo el Amundi MSCI Europe el que peor rentabilidad aporta con un +18.84% mientras que Amundi MSCI North America es el que mejor se está comportando, con una rentabilidad de +31,22%.

Para acabar, tenemos nuestra pequeña inversión en crowdlending (Viventor y Bondora). Trabajamos con la opción de auto invest activada y llevábamos algunos meses parados ya que no se ofrecían prestamos que satisficieran nuestras rentabilidades. Seguimos únicamente invirtiendo en préstamos con opción de garantía de recompra y nos está funcionando a la perfección y no tenemos que lamentar ningún impago.

Por lo tanto, la inversión quedaría distribuida de la siguiente manera:

Actualizamos el gráfico para realizar el seguimiento de nuestros activos a lo largo de los meses y comprobar cómo evoluciona la rentabilidad:

CARTERA DE ACCIONES

Nuestra cartera lleva una rentabilidad neta acumulada de +1.8% incluyendo dividendos y operaciones.

El gráfico de mejores y peores de la cartera prácticamente no sufre cambios, actualmente 11 de los 26 valores que llevamos están en positivo. Los que mejor se están comportando a cierre de mes son: Abbvie (51.0%), SSE (38.9%) y Omega Healthcare (29.3%), mientras que en la parte baja de la tabla están los rezagados de los últimos meses, tenemos a los clásicos del Ibex, Telefónica (-65.5%) y Santander (53.6%) y Unibail Rodamco (-49.7%).

En el siguiente gráfico comprobaremos la rentabilidad total de cada uno de nuestros activos desde la fecha en que lo hemos incorporado a la cartera, teniendo en cuenta la inversión realizada, los dividendos netos cobrados y la valoración actual.

Endesa vuelve a recuperar la primera posición (58.5%) desbancando a AbbVie (57.7%), a la que se le acerca rápidamente Omega HelathCare (50.5%) y SSE (48.7%).

DIVIDENDOS

En marzo hemos cobrado los siguientes dividendos netos:

El total de los ingresos netos asciende a 620.44€.

Seguimos por debajo de la cifra del año pasado, aunque estamos muy cerca de ella. Proseguimos con un buen arranque de año teniendo en cuenta la situación que viven los mercados, lo que nos permite afrontar con cierto optimismo la consecución de los objetivos para este nuevo periodo.

En el acumulado del año alcanzamos la cifra neta de 1285.59€. Una media de 428.53€/mes.

Los ingresos por dividendos son un 7.9% inferiores a los del mismo periodo del año anterior.

El desglose anual según valor es el siguiente:

La distribución de los dividendos mensual y trimestral quedaría como sigue:

El año no ha hecho más que arrancar y como se puede apreciar en los gráficos estamos en la dirección correcta, somos optimistas, a pesar de que algunas de nuestras empresas ya han anunciado recortes o cancelaciones.

Seguimos analizando los gráficos para medir la rentabilidad por dividendo no solo de las acciones que configuran nuestra cartera sino también por sectores y países. Con esta información pretendemos tener una visión más clara y en detalle de cómo afectan las distintas retenciones (origen y destino) a nuestros dividendos.

Con el cierre del primer trimestre el número de empresas que ya nos han pagado algún dividendo ha ascendido a 15, pero ya se empieza a ver con más claridad cuáles serán las que nos aportarán jugosas rentabilidades. Después de recibir el primero de los cuatro pagos de las empresas americanas podemos decir casi con toda seguridad que tanto AbbVie como Altria y AT&T rondarán el 4% o 4.5% de rentabilidad neta, Gas Natural y SSE se acercarán al 5% o 5.5% mientras que Endesa y Omega HelathCare volverán a rondar el 6% y 6.5% respectivamente.

En relación con lo comentado en el anterior gráfico los sectores del Tabaco, las Utilities, Salud y REIT aportan una parte importante de la rentabilidad de nuestra cartera (3,5% en el peor de los casos y 5,4% en el mejor).

En este último gráfico podemos ver claramente la doble retención de los mercados que componen nuestra cartera, reduciendo de manera importante las plusvalías. Aún no hemos percibido ingresos de los mercados con más penalización (Francia y Alemania).

Las cotizadas alemanas pagaran entre abril y mayo y este año no recibiremos dividendos de Francia ya que Unibail lo ha cancelado.

OBJETIVOS 2021

Estos son los objetivos que nos hemos marcado para este año, van de la mano del plan que hemos trazado hasta a largo plazo con el objetivo de obtener unos ingresos pasivos netos del orden de 25.000€ en 2030.

- Seguir incrementando la diversificación por sectores, de tal manera que no haya más de 3 sectores que superen el 10% y ninguno por encima del 20%. – No cumplido (Utilities 19.5%, Telecomunicaciones 13.5%, Consumo defensivo 11.5%, Salud 11.1%)

- Introducir un nuevo país y bajar la exposición al Ibex por debajo del 35% – No cumplido (España 43.2%). País no introducido

- Introducir una nueva moneda y reducir la exposición al Euro por debajo del 55%. – No cumplido (61.1%). Moneda no introducida

- Alcanzar una rentabilidad global de la cartera (dividendos) del 4.0% o superior y aumentar los ingresos netos por dividendos un 20%. – No cumplido (0.72% y -83.1%)

- Gestionar correctamente (primera vez) los modelos D6 y 720. – Cumplido (D6 realizado, 720 realizado).

- Incrementar inversión 10%. – No cumplido (2,22%)