RESUMEN CARTERA – NOVIEMBRE 2020

Otro mes que se acaba y cada vez más cerca el cierre de este desastroso 2020 que perdurará en la memoria de muchos durante unos cuantos años. Volvemos a hacer balance de la situación de nuestra cartera. El mes de noviembre se caracterizará, como veremos más adelante, por el de la recuperación con un rally de navidad en toda regla, subidas espectaculares en todos los mercados y aunque parezca mentira encabezando las subidas el Ibex35.

Conseguimos otro record, aunque en esta ocasión no debido a los ingresos por dividendos sino por la subida más importante en un único mes en todo el periodo que llevamos analizando los cierres. Si el mes de marzo se llevo el record a la mayor caída con un descenso de casi el 17%, este mes hemos recuperado un 13%. Nuestra cartera ha vuelto a registrar otro mes de record.

El mes de noviembre no solo ha empujado nuestra cartera de valores, también se ha incrementado la cartera de fondos indexados un 10%, superando al diciembre pasado y marcando un nuevo record. Aunque seguimos pensando que los errores cometidos en el pasado nos han perjudicado seriamente (falta de diversificación, demasiada exposición al Ibex).

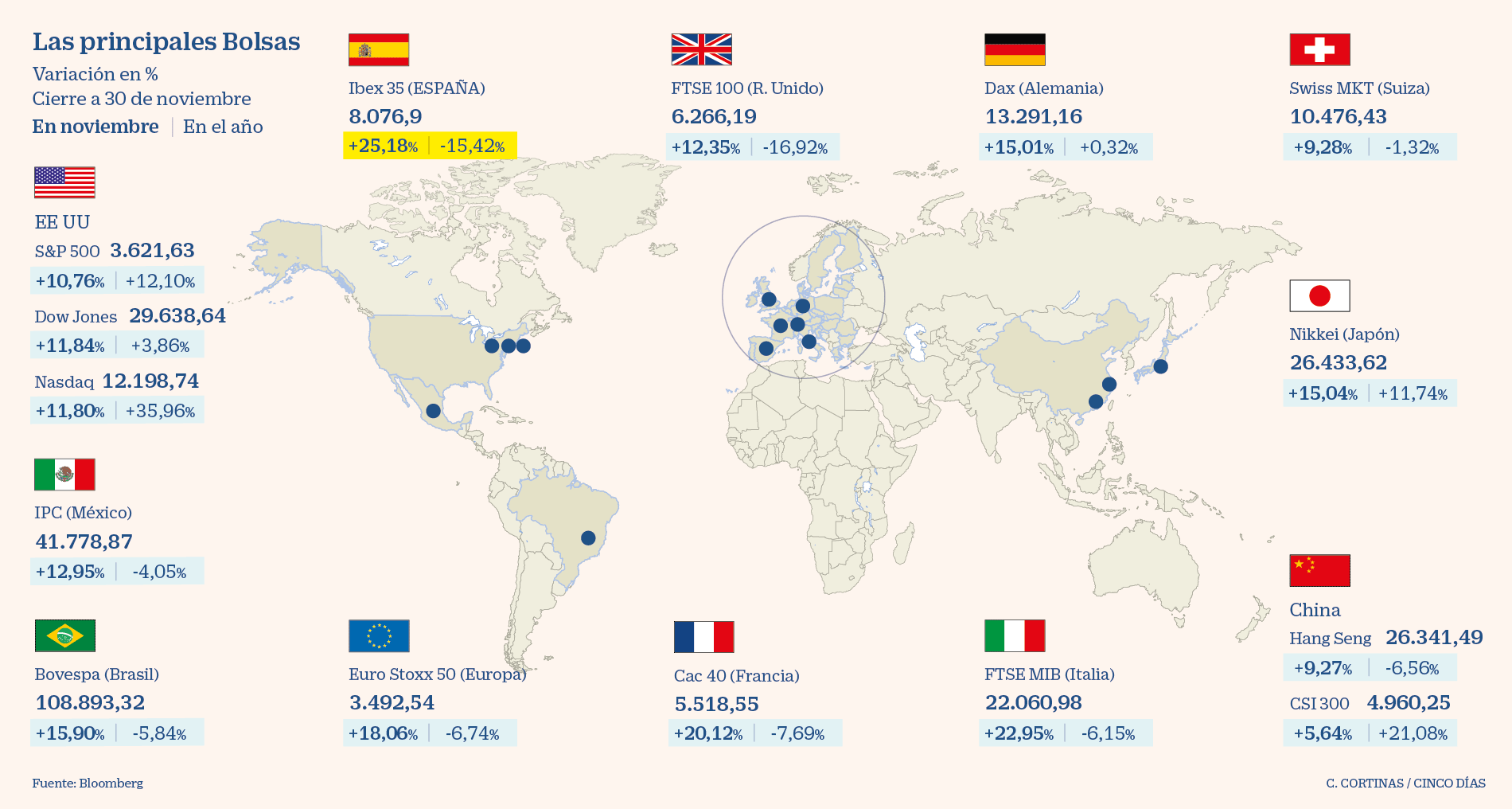

La economía mundial se ha tomado un respiro y todas las bolsas mundiales han obtenido subidas superiores al 10% y en muchos casos del 20%. Como ya hemos comentado anteriormente el Ibex35 repunta un 25%, la bolsa Italiana cerca de un 23% y la parisina un 20%. A destacar el mercado alemán que con la subida del 15% que ha experimentado este mes de momento cierra el año en positivo con un 0,32%

Del otro lado del charco siguen a lo suyo con subidas superiores al 10% en sus tres principales índices.

La previsión a corto y medio plazo es algo más optimista, las principales farmacéuticas ya han anunciado que la primera fase de vacunación se podrá realizar a finales de año o principios de enero y parece que los mercados se han sacudido las incertidumbres y la volatilidad y apuestan firmemente por una recuperación. A pesar de que se estima que los principales sectores industriales no vuelvan a valores del 2019 (por lo menos hasta 2022 o 2023) y que el aumento del paro y la crisis económica sean la tónica de los próximos años.

Por ese motivo seguimos repitiendo que es necesario mantener la calma, no dejarnos llevar por la locura del mercado y continuar fieles al plan: ahorrar para incrementar nuestro colchón de seguridad (viviremos tiempos muy dificiles y es mejor estar bien protegidos), aumentar la liquidez para realizar alguna compra siempre que se presente una buena oportunidad (buenas empresas a buen precio y con amplio margen de seguridad) y esperar.

Seguimos, por lo tanto, haciendo repaso de la evolución de nuestra cartera, cobro de dividendos, rentabilidades por tipo de inversión, diversificación y todo tipo de gráficos, comparaciones y análisis que ya vienen siendo habituales en nuestros resúmenes, ¡Allá vamos!

Ojalá todos los meses pudiésemos vivir recuperaciones como la que hemos experimentado este mes, afectando a todos los activos que componen nuestro holding. Recuperamos un 13,1%, situándose la rentabilidad de la cartera en -4.4%, principalmente afectado por nuestras inversiones en España y Europa ya que EEUU sigue manteniendo el tipo.

Seguimos fieles cada mes a nuestra aportación a los fondos indexados que llevamos en cartera. Aportamos el mínimo (150€) a los 4 fondos que llevamos:

- Amundi MSCI World

- Amundi MSCI North America

- Amundi MSCI Europe

- Amundi MSCI Emerging Markets

Como ya venimos comentando, esta es la parte de la cartera que más alegrías nos está dando, después de descender un 20% de golpe ese fatídico mes de marzo ha recuperado rápidamente la caída y con el empujen de este mes alcanza un nuevo máximo, situándose en +16.85%. Todos se encuentran en positivo, siendo el Amundi MSCI Europe el que peor rentabilidad aporta con un +9.34% mientras que Amundi MSCI North America es el que mejor se está comportando, con una rentabilidad de +21,73%.

Para acabar, tenemos nuestra pequeña inversión en crowdlending (Viventor y Bondora). Trabajamos con la opción de auto invest activada y llevábamos algunos meses parados ya que no se ofrecían prestamos que satisficieran nuestras rentabilidades. Seguimos únicamente invirtiendo en préstamos con opción de garantía de recompra y nos está funcionando a la perfección y no tenemos que lamentar ningún impago.

Por lo tanto, la inversión quedaría distribuida de la siguiente manera:

Actualizamos el gráfico para realizar el seguimiento de nuestros activos a lo largo de los meses y comprobar cómo evoluciona la rentabilidad:

CARTERA DE ACCIONES

Nuestra cartera lleva una rentabilidad neta acumulada de -4.4% incluyendo dividendos y operaciones.

La fantástica subida que hemos vivido durante este mes ha cambiado dramáticamente el gráfico de mejores y peores de la cartera, ahora 8 de los 25 que llevamos están en positivo. Los que mejor se están comportando a cierre de mes son: Abbvie (43.2%), SSE (21.9%) y Omega Healthcare (21.9%), mientras que en la parte baja de la tabla se ha relajado algo la cosa y a pesar de que siguen estando los mismos valores de los últimos meses han recuperado mas de diez puntos, tenemos a los clásicos del Ibex, Telefonica (-67%) y Santander (61.3%) y Unibail Rodamco (-56.2%).

Añadimos un nuevo gráfico a nuestro control mensual, comprobaremos la rentabilidad total de cada uno de nuestros activos desde la fecha en que lo hemos incorporado a la cartera, teniendo en cuenta la inversión realizada, los dividendos netos cobrados y la valoración actual.

Por el momento la más rentable es Endesa con un 62.4% (lleva desde 2014 con nosotros), seguida por dos recientes incorporaciones del mercado americano, AbbVie con un 49% (2019) y Omega HealthCare con un 41.9% (2017).

DIVIDENDOS

En noviembre hemos cobrado los siguientes dividendos netos:

El total de los ingresos netos asciende a 527.59€.

No hemos superado la cifra del año pasado pero tampoco ha sido un mal mes. A pesar de perder algo mas de un 20% seguimos por encima del año pasado y aunque aun queda diciembre y por regla general suele ser un buen mes para nosotros, el objetivo de superar un 20% los ingresos del 2019, va a resultar imposible de alcanzar con todo lo que estamos viviendo, parece ser que continuaremos creciendo otro año más.

En el acumulado del año alcanzamos la cifra neta de 5309.02€. Una media de 482,64€/mes.

Los ingresos por dividendos son un 2.4% superiores a los del mismo periodo del año anterior, ligeramente por encima con relación al año pasado, muy contentos con el resultado obtenido hasta la fecha. Estamos muy satisfechos de los dividendos ingresados, teniendo en cuenta lo complicado que está resultando el 2020 (depreciación cartera, cancelaciones/recortes y aplazamientos del pago de dividendos).

El desglose anual según valor es el siguiente:

La distribución de los dividendos mensual y trimestral quedaría como sigue:

Ya hemos elevado nuestros ingresos con respecto al año pasado un 2,4%, y aunque ya hemos comentado que no alcanzaremos el objetivo de superar los dividendos netos un 20% sí tenemos la esperanza de quedar por encima del 2019. Generalmente el mes de diciembre es un muy buen mes, con ingresos que rondaran los 800€, y el éxito dependerá en mayor medida de las empresas del Ibex (Naturgy, Telefónica, Santander, Mapfre) ya que suelen ser la que reparten una buena cantidad de dividendos por estas fechas.

Seguimos analizando los gráficos para medir la rentabilidad por dividendo no solo de las acciones que configuran nuestra cartera sino también por sectores y países. Con esta información pretendemos tener una visión más clara y en detalle de cómo afectan las distintas retenciones (origen y destino) a nuestros dividendos.

Con el paso de los meses ya tenemos una visión mas certera de lo que serán nuestras rentabilidades anuales para cada valor, con el pago recibido de Omega HelathCare este mes colocamos 8 acciones con una rentabilidad bruta superior al 6%. Omega HealthCare (OHI) se consolida como el mejor valor con una rentabilidad bruta que roza el 10% y que nos deja unos ingresos netos del 6.7%, seguida por SSE, Altria, Abbvie, Endesa, AT&T, Naturgy y Basf. Todas ellas excepto la química alemana y la tabacalera estadounidense con rentabilidades que rondan el 5% y 6%.

En relación con lo comentado en el anterior gráfico al hablar de rentabilidades brutas, el sector Tabaco, los REITs, las Utilities y el sector Químico permanecen en las posiciones de cabeza, la cosa cambia cuando lo que comparamos son rentabilidades netas, dichos sectores se mueven rentabilidades que oscilan entre 3.5% y 5% condicionadas a la doble retención.

En este último gráfico podemos ver claramente la doble retención de los mercados que componen nuestra cartera, siendo el más perjudicado el francés, cuya retención en origen del 30% reduce enormemente las plusvalías, a este problema tenemos que añadir la cancelación del pago del segundo dividendo comunicada por Unibail debido a la crisis del coronavirus.

En segundo lugar, se encuentran las empresas Alemanas, Bayer y Basf, donde podemos apreciar cómo la retención en origen merma la rentabilidad neta. Cabe también recordar que al realizar la declaración de la renta las retenciones en origen nos han beneficiado y hemos conseguido desgravar aproximadamente 800€.

Estamos trasladando toda nuestra cartera de ING a IB y ya hemos empezado a cobrar nuestros primeros dividendos en IB, a pesar de que IB no practica la totalidad de las retenciones nosotros seguimos haciendo el mismo calculo que veníamos haciendo hasta el momento para que no se vean distorsionados los datos, por ese motivo, en el mercado americano, pasamos de una RpD bruta del 2.60% a una neta del 1,8%.

OBJETIVOS 2020

Volvemos a revisar los objetivos anuales al cierre de cada mes, para ir analizando la situación más de cerca y poder cambiar algunos al alza si las cosas fueran muy bien:

- Seguir incrementando la diversificación por sectores, de tal manera que no haya más de 3 sectores que superen el 10% y ninguno por encima del 20%. – No cumplido (Utilities 19.8%, Telecomunicaciones 13.7%, Consumo defensivo 11.7%, Salud 11.3%)

- Introducir un nuevo país y bajar la exposición al Ibex por debajo del 45% – Añadido Holanda. Cumplido (España 42.7%)

- Introducir una nueva moneda y reducir la exposición al Euro por debajo del 55%. – No cumplido (60.9%)

- Alcanzar una rentabilidad global de la cartera (dividendos) del 3.8% o superior y aumentar los ingresos netos por dividendos un 20%. – No cumplido

- Gestionar correctamente y recuperar el exceso de retención de los dividendos procedentes de Alemania. – No cumplido

- Incrementar inversión 10%. – No cumplido