RESUMEN CARTERA – JUNIO 2020

Esta vez, no solamente finaliza otro mes, sino que damos carpetazo a otro trimestre y a la primera mitad del 2020. Y como ya viene siendo habitual en nuestros últimos resúmenes todo sigue girando en torno al coronavirus: la economía, sanidad y la política.

Por nuestra parte, volvemos a hacer repaso de la evolución de nuestra cartera, cobro de dividendos, rentabilidades por tipo de inversión, diversificación y todo tipo de gráficos, comparaciones y análisis que ya vienen siendo habituales.

Los mercados parecen subidos en una continua montaña rusa, del mismo modo que un día suben 4% o 5%, bajan en el mismo porcentaje, o incluso mayor, al día siguiente. Con estos altibajos la recuperación es muy lenta e inestable, algunos sectores como los REIT (OHI, URW) se han visto beneficiados de las políticas de desescalada y han recuperado parte de sus caídas, aunque muy por debajo de la situación pre Covid; otros como las Utilities y el Petróleo no consiguen romper sus barreras para iniciar una tendencia positiva que permita parte de su recuperación.

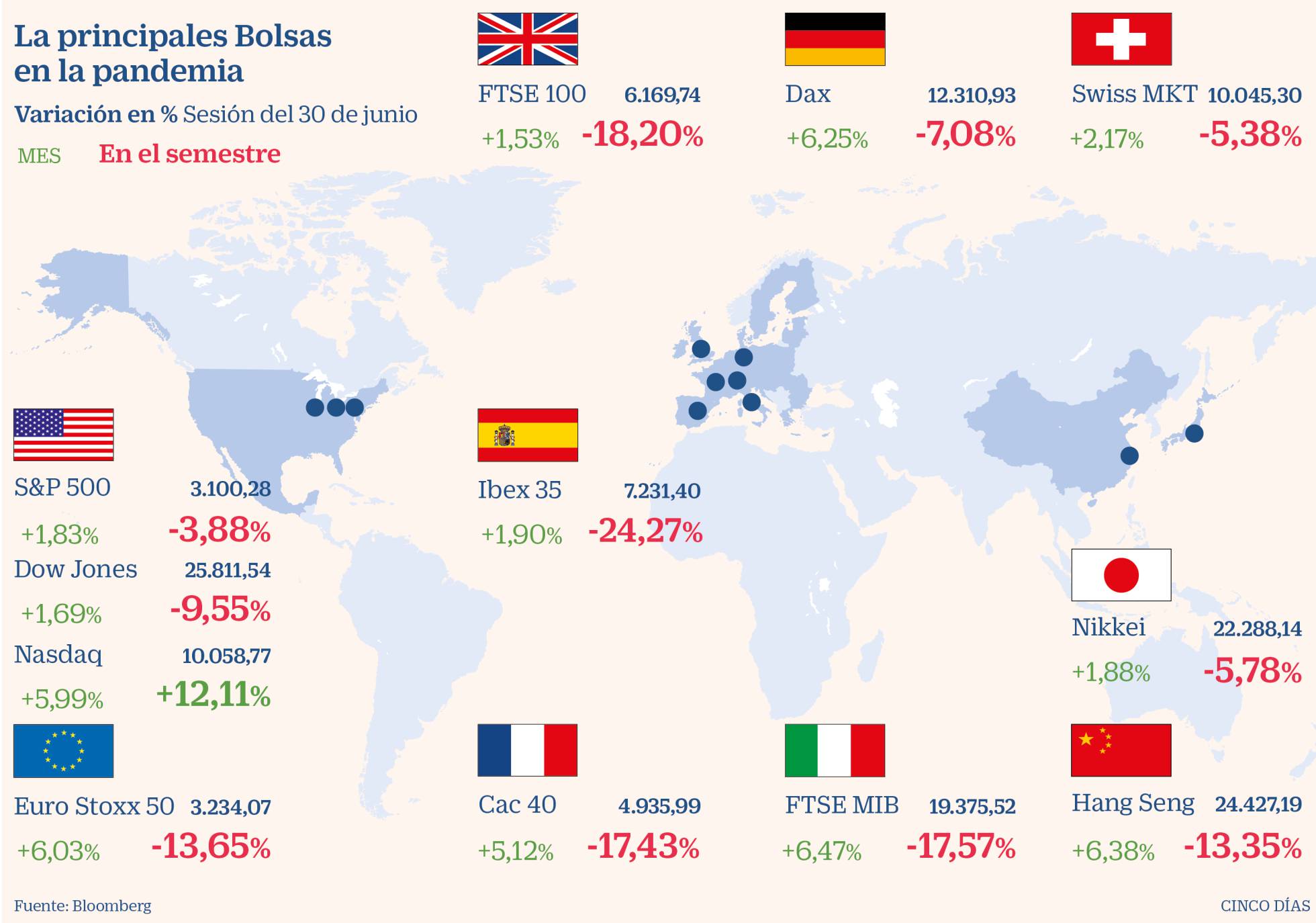

En el gráfico seguimos apreciando el impacto del coronavirus en los principales mercados mundiales y, a pesar de la recuperación de los últimos meses, la caída global en lo que llevamos de año es escalofriante.

Las bolsas europeas continúan siendo las que más están acusando el impacto con caídas cercanas al 20% en sus principales mercados, destacar el Ibex35 que es el que más ha descendido en lo que llevamos de año con un 24,27% seguida por el FTSE Londinense con un 18.20% y la bolsa de Milán con unas perdidas acumuladas del 17.57%.

En el otro lado de la balanza tenemos el mercado estadounidense que a pesar de las bajadas de estas ultimas semanas sigue manteniendo el tipo, cayendo el S&P500 un 3.88% y el Dow Jones un 9,55%; increíblemente el Nasdaq continua en positivo con un 12,1%.

Personalmente, nuestra cartera continua con la remontada y recupera otro 0.7% desde los mínimos del mes de marzo, situándose en –11,1%, a pesar de que la situación está siendo difícil nosotros seguimos fieles a nuestro plan, ya que como siempre hemos defendido lo importante es tener un objetivo y no pensar a corto plazo, seguimos nuestra hoja de ruta particular, comprar acciones de la máxima calidad a precios razonables mientras dispongamos de liquidez.

Seguimos fieles cada mes a nuestra aportación a los fondos indexados que llevamos en cartera. Aportamos el mínimo (150€) a los 4 fondos que llevamos:

- Amundi MSCI World

- Amundi MSCI North America

- Amundi MSCI Europe

- Amundi MSCI Emerging Markets

Esta es la parte de nuestra cartera que mejor se está comportando, después de descender un 20% de golpe, continuamos con la recuperación, ya en la zona positiva, situándonos en +5.29%. Amundi MSCI Europe es el que peor rentabilidad aporta por el momento +1,04% mientras que Amundi MSCI North America es el que mejor se ha recuperado, con una rentabilidad de +10,25%.

Para acabar, tenemos nuestra pequeña inversión en crowdlending (Viventor y Bondora), de momento, siguen resistiendo con una rentabilidad y comportamiento más que notable. Seguimos únicamente invirtiendo en préstamos con opción de garantía de recompra y nos está funcionando a la perfección y no tenemos que lamentar ningún impago.

Por lo tanto, la inversión quedaría distribuida de la siguiente manera:

Actualizamos el gráfico para realizar el seguimiento de nuestros activos a lo largo de los meses y comprobar cómo evoluciona la rentabilidad:

CARTERA DE ACCIONES

Nuestra cartera lleva una rentabilidad neta acumulada de -11,1% incluyendo dividendos y operaciones.

Con todos estos altibajos, se producen muchísimos cambios en la clasificación de los mejores y peores valores de la cartera, a cierre de junio, únicamente 6 de los 24 que llevamos están en positivo. Los que mejor se están comportando a cierre de mes son: Abbvie (40%), SSE (24%) y Glaxosmithkline (20%), mientras que en la parte baja de la tabla tenemos a los clásicos del Ibex, Santander y Telefónica, acompañados por Unibail Rodamco, todos ellos con perdidas superiores al 60%.

DIVIDENDOS

En junio hemos cobrado los siguientes dividendos netos:

El total de los ingresos netos asciende a 567.67€.

Las cancelaciones y aplazamientos del pago de dividendos de varias de las empresas que llevamos en cartera (Santander, Daimler) esta afectando fuertemente al planning que veníamos realizando durante los últimos años.

En el acumulado del año alcanzamos la cifra neta de 2724.39€. Una media de 454,07€/mes.

Los ingresos por dividendos son un 9.12% inferiores a los del mismo periodo del año anterior, seguimos estando por debajo con relación al año pasado. Este último mes hemos sido capaces de recuperar algo mas de un 5% respecto a junio del pasado año, sin embargo, las cancelaciones y reducciones de dividendo provocadas por el COVID-19 nos han vuelto a asestar un duro golpe que confiamos poder recuperar en el tercer trimestre.

El desglose anual según valor es el siguiente:

La distribución de los dividendos mensual y trimestral quedaría como sigue:

No hemos podido seguir batiendo récords y hemos cerrado el trimestre con unas ingresos muy parecidos a los del primer trimestre, confiamos que en el tercer trimestre podamos recuperar lo perdido y cerrar el año por encima del pasado, aunque no creemos que consigamos alcanzar el 20% de aumento que nos habíamos marcado.

Seguimos analizando los gráficos para medir la rentabilidad por dividendo no solo de las acciones que configuran nuestra cartera sino también por sectores y países. Con esta información pretendemos tener una visión más clara y en detalle de cómo afectan las distintas retenciones (origen y destino) a nuestros dividendos.

Cerrado el segundo trimestre Basf ha conseguido colocarse en cabeza con una rentabilidad bruta del 6%, es aquí donde se nota la doble retención del mercado alemán, ya que cuando analizamos lo que nos llevamos al bolsillo la rentabilidad desciende al 3.6% como era de esperar OHI se ha posicionado en segunda posición (aun nos quedarían dos pagos más), acompañada por las Utilities españolas y las empresas estadounidenses (ya se han realizado la mitad de los pagos).

Como ya comentábamos en el anterior gráfico el pago de Basf ha situado a la cabeza al sector químico, los otros sectores a destacar son los REITs (Omega HealthCare y Unibail) que a pesar de la doble retención proporcionan muy buenas rentabilidades y tercer lugar se ha colado el sector Seguros (MAP) empatado con el del Tabaco (Altria).

En este último gráfico se pone claramente de manifiesto la doble retención de los mercados que componen nuestra cartera, siendo el mas perjudicado el francés, cuya retención en origen del 30% reduce enormemente las plusvalías, a este problema tenemos que añadir la cancelación del pago del segundo dividendo comunicada por Unibail debido a la crisis del coronavirus.

Hemos recibido el pago de Bayer y Basf y podemos apreciar cómo la retención en origen merma la rentabilidad neta. Por otro lado, tenemos que añadir que al realizar la declaración de la renta las retenciones en origen nos han beneficiado y hemos conseguido desgravar aproximadamente 800€.

Estamos trasladando toda nuestra cartera de ING a IB y ya hemos empezado a cobrar nuestros primeros dividendos en IB, a pesar de que IB no practica la totalidad de las retenciones nosotros seguimos haciendo el mismo calculo que veníamos haciendo hasta el momento para que no se vean distorsionados los datos, por ese motivo, en el mercado americano, pasamos de una RpD bruta del 2.60% a una neta del 1,8%.

OBJETIVOS 2020

Volvemos a revisar los objetivos anuales al cierre de cada mes, para ir analizando la situación más de cerca y poder cambiar algunos al alza si las cosas fueran muy bien:

- Seguir incrementando la diversificación por sectores, de tal manera que no haya mas de 3 sectores que superen el 10% y ninguno por encima del 20%. – No cumplido (Utilities 20.5%, Telecomunicaciones 14.2%, Salud 11.7%)

- Introducir un nuevo país y bajar la exposición al Ibex por debajo del 45% – Pendiente añadir nuevo país. Cumplido (España 43.9%)

- Introducir una nueva moneda y reducir la exposición al Euro por debajo del 55%. – No cumplido (62.7%)

- Alcanzar una rentabilidad global de la cartera (dividendos) del 3.8% o superior y aumentar los ingresos netos por dividendos un 20%. – No cumplido

- Gestionar correctamente y recuperar el exceso de retención de los dividendos procedentes de Alemania. – No cumplido

- Incrementar inversión 10%. – No cumplido

Hola, Veo que has tenido un buen mes de dividendos, y seguro que Julio viene cargado con muchos más.

Me gusta mucho la transparencia de tu blog en cuanto a los datos, a seguir así.

Un saludo.

Pues sí, esperamos recuperar en julio y ponernos, como mínimo, a niveles del año pasado.

Gracias por pasarte y comentar.